2026 Tác giả: Howard Calhoun | [email protected]. Sửa đổi lần cuối: 2025-01-24 13:27:45

Khi điền lệnh thanh toán để nộp thuế, bạn nên cho biết trạng thái của người thanh toán. Một danh sách đầy đủ được trình bày trong Bộ luật thuế của Liên bang Nga và một số mệnh lệnh của Tổng thống Liên bang Nga. Chúng ta hãy xem xét kỹ hơn cách xác định trạng thái của người đóng thuế.

Trách nhiệm

Đối tượng nộp thuế là pháp nhân, cá nhân nộp phí. Theo luật, họ có các nhiệm vụ sau:

- đăng ký với Dịch vụ Thuế Liên bang;

- lưu hồ sơ thu nhập (chi phí) của các đối tượng chịu thuế;

- nộp tờ khai và báo cáo tài chính cho Sở Thuế Liên bang;

- nộp các tài liệu đã tính số thuế;

- tuân theo các yêu cầu để loại bỏ các vi phạm đã xác định, không gây trở ngại cho các quan chức của Cục Thuế Liên bang trong việc thực hiện nhiệm vụ của họ;

- trong 4 năm, lưu giữ các tài liệu kế toán về việc tính toán và thanh toán các loại thuế, thu nhập và chi phí phát sinh.

Người nộp thuế cũng phải thông báo cho Dịch vụ Thuế Liên bang bằng văn bản về:

- mở / đóng tài khoản - trong vòng 10ngày;

- tham gia vào các tổ chức - trong vòng một tháng;

- phân khu riêng biệt ở Liên bang Nga - trong vòng một tháng;

- tuyên bố phá sản, thanh lý hoặc tổ chức lại - trong vòng 3 ngày;

- thay đổi địa điểm (nơi ở) - trong vòng 10 ngày.

Quyền

Đổi lại, người đóng thuế có quyền nhận được từ Dịch vụ Thuế Liên bang:

- thông tin về các loại thuế hiện hành, giải thích rõ về việc áp dụng pháp luật;

- sử dụng lợi ích đúng hạn;

- được hoãn và khấu trừ thuế;

- có mặt tại hiện trường kiểm tra.

Tìm kiếm thông tin

Như đã nói ở trên, một trong những nghĩa vụ của người nộp thuế là nộp thuế. Trong trường hợp này, trạng thái của người nộp thuế trong lệnh thanh toán được chỉ ra. Nếu không, có khả năng số tiền sẽ không đến được người nhận.

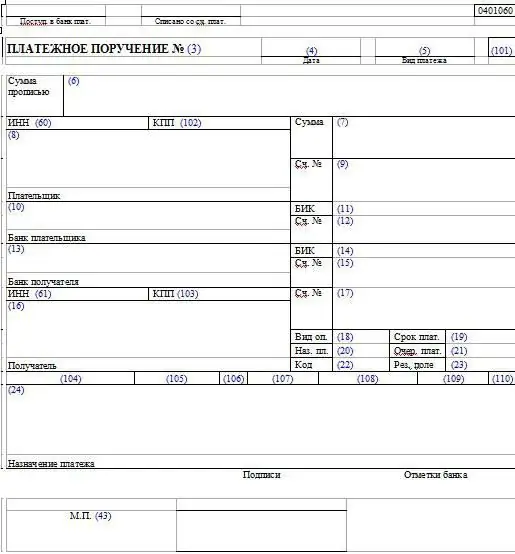

Trạng thái người nộp thuế là thông tin bắt buộc. Thông tin này được sử dụng để xác định tổ chức. Trạng thái của người đóng thuế bao gồm một số có hai chữ số và được nhập vào trường 101 trong đơn đặt hàng thanh toán. Bảng hiển thị tất cả các trạng thái hiện có.

| Mã | Giải mã người nộp thuế |

| 01 | Doanh nghiệp |

| 02 | Đại lý thuế |

| 06 | Thương nhân nước ngoài |

| 08 | SHTT, luật sư, công chứng viên chuyển tiền đóng góp vào ngân sách |

| 09 | IP |

| 10 | Công chứng tư nhân |

| 11 | Luật sư thành lập văn phòng riêng của mình |

| 12 | Trưởng trại |

| 13 | Chủ tài khoản ngân hàng |

| 14 | Người nộp thuế trả thu nhập cho cá nhân |

| 16 | Người tham gia FEA - thể nhân |

| 17 | người tham gia FEA - IP |

| 18 |

Người nộp thuế hải quan, không phải người khai báo |

| 19 | Doanh nghiệp chuyển tiền khấu trừ lương |

| 22 (21) | Thành viên (chịu trách nhiệm) của nhóm hợp nhất |

| 24 | Cá nhân chuyển phí bảo hiểm |

Phân chia theo thuế

Trạng thái của người đóng thuế đang hoạt động phụ thuộc vào loại thuế đã nộp. Ví dụ, doanh nghiệp chuyển thuế thu nhập cá nhân từ tiền lương của người lao động thì “02” phải được ghi giảm khi nộp thuế. Nếu chúng ta đang nói về việc thanh toán phí bảo hiểm - "08". Các trạng thái phí chi tiết được liệt kê trong bảng dưới đây.

| Thuế | Trạng thái |

| NDFL | 02 |

| Đóng góp cho PRF, FSS, FFOMS | 08 |

| Thuế thu nhập, thuế tài sản, vận tải | 01 |

| VAT | |

| UTII, STS, ESHN |

Xác minh trực tuyến

Bạn có thể kiểm tra tình trạng của người đóng thuế thu nhập cá nhân thông qua trang web của Dịch vụ Thuế Liên bang. Để không mất thời gian nhập TIN theo cách thủ công, các nhà phát triển KPP, 1C đã triển khai tính năng này trong chương trình 1C: Kế toán được cập nhật. Kết quả của việc kiểm tra được phản ánh trong danh sách khách hàng trong thẻ, trong sổ đăng ký hóa đơn, sổ mua hàng (bán hàng) và các chứng từ chính. Để kiểm tra toàn bộ danh sách khách hàng, bạn cần tạo một báo cáo chung trên sổ đăng ký "Trạng thái các đối tác" theo thời kỳ. Các tùy chọn xác minh được quy định bởi sổ đăng ký "Hoạt động thường xuyên" của hệ thống con "Quản trị" trong menu "Hỗ trợ".

Sau khi xử lý thông tin, chương trình trả về kết quả như sau:

- "Tổ chức được liệt kê trong cơ sở dữ liệu" có nghĩa là đối tác đã được đăng ký và có trạng thái của một tổ chức đang hoạt động.

- “Đã ngừng hoạt động” có nghĩa là người đóng thuế đã đăng ký USRN, nhưng không có trạng thái của người đóng thuế đang hoạt động. Có thể có hai lựa chọn ở đây: đối tác đã ngừng hoạt động hoặc trạm kiểm soát đã được thay đổi.

- "Điểm kiểm tra không khớp với điểm được chỉ định trong cơ sở dữ liệu" có nghĩa là tổ hợp TIN, điểm kiểm tra đã nhập chưa bao giờ có trong sổ đăng ký.

- "Thiếuđối tác trong cơ sở dữ liệu”có nghĩa là người nộp thuế không có tư cách là người nộp thuế đang hoạt động; không ai được đăng ký với TIN được chỉ định.

- "Không phải xác minh" - thông báo như vậy sẽ hiển thị nếu dữ liệu của một tổ chức nước ngoài được nhập.

Tất cả các kết quả xác minh được phản ánh có giá trị trong ± 6 ngày kể từ ngày yêu cầu.

1С

Dịch vụ tìm kiếm khách hàng có vấn đề ở 1C được giới thiệu vào năm 2015. Các cập nhật là do những thay đổi trong Luật Liên bang số 134, theo đó, cần phải nhập dữ liệu trên tất cả các hóa đơn trong tờ khai thuế GTGT. Kiểm tra trạng thái trực tuyến trực tiếp từ 1C cho phép bạn tránh sai sót khi điền vào tờ khai. Nếu, theo yêu cầu, nhận được thông báo rằng người nộp thuế đã đăng ký, nhưng không có tư cách là người nộp thuế đang hoạt động, thì dòng với bên đối tác được sơn màu xám, nếu không tìm thấy khách hàng nào trong sổ đăng ký - màu đỏ. Những khách hàng này được phản ánh theo cách tương tự trong dòng "Đối tác" khi nhập tài liệu chính.

Trong sổ mua hàng (bán hàng), sổ nhật ký hóa đơn, kết quả kiểm tra được hiển thị trên một bảng riêng. Nếu báo cáo bao gồm các tài liệu không hoạt động, chúng được đánh dấu màu đỏ và một nút xuất hiện trong bảng để chọn các dòng như vậy. Trong tờ khai VAT tích hợp, việc kiểm tra được thực hiện dựa trên thông tin từ phần 8-12 của Luật Liên bang, kết quả của nó được hiển thị trên bảng đối tác.

Theo mặc định, xác minh được thực hiện mỗi tuần một lần trong nền và do TIN thực hiện. Để tránh sai sót khi nhập dữ liệu vào cơ sở dữ liệu, cần kiểm soát tính đúng đắn bằng cáchphóng điện. Nếu thông tin được nhập không chính xác, nó sẽ được đánh dấu màu đỏ trong thư mục "Đối tác". Tất cả các tài liệu cho những khách hàng như vậy sẽ được phản ánh theo cùng một cách. Chỉ trong quá trình kiểm tra, sẽ có thể tránh được trường hợp người nộp thuế đã đăng ký USRN, nhưng không có trạng thái hiện tại và được đưa vào báo cáo.

NDFL

Tư cách của người nộp thuế nhưng ở dạng khác phải được kiểm tra khi tính thuế thu nhập cá nhân. Tùy thuộc vào nguồn và cá nhân có phải là cư dân hay không mà các mức thuế suất khác nhau được quy định. Một người Nga có thể nộp thuế thu nhập cá nhân với mức 9, 13 và 35%. Người không cư trú phải chuyển vào ngân sách 15% số cổ tức được nhận và 30% của tất cả các khoản thu nhập khác. Ngoài luật pháp của Nga, còn có các điều ước quốc tế liên quan đến việc tránh đánh thuế hai lần. Các mức thuế dành cho cư dân từ các nước đồng minh được xác định bởi các hành vi này.

Thuật ngữ

Theo Nghệ thuật. 207 của Bộ luật thuế của Liên bang Nga, đối tượng cư trú là cá nhân ở trên lãnh thổ Liên bang Nga ít nhất 183 ngày trong 12 tháng liên tục. Việc đếm ngược bắt đầu từ thời điểm một người đến lãnh thổ của Liên bang Nga, được ghi lại trong các tài liệu hải quan.

Trạng thái được cố định vào ngày thanh toán thu nhập và được chỉ định:

- dành cho người không cư trú không có hộ khẩu thường trú - vào ngày hoàn thành thời gian lưu trú trên lãnh thổ Liên bang Nga;

- dành cho người Nga có hộ khẩu thường trú - vào ngày khởi hành bên ngoài Liên bang Nga.

Việc tính toán lại căn cứ được thực hiện vào cuối kỳ tính thuế. Hãy xem xét một ví dụ về tính toánsố ngày công dân ở trên lãnh thổ Liên bang Nga.

Ví dụ

Người Nga đã nhận được thu nhập từ các doanh nghiệp Nga và nước ngoài trong năm. Trong thời kỳ này, ông đã nhiều lần đi công tác bên ngoài Liên bang Nga:

- 01.03-20.04 - đến Đức;

- 15.08.-14.09 - ở Hoa Kỳ;

- 20.12-20.01 - đến Thổ Nhĩ Kỳ.

Tư cách của đối tượng nộp thuế thu nhập cá nhân được xác định theo cách tính số ngày lưu trú trên lãnh thổ Liên bang Nga. Các ngày vượt biên (01.03, 15.08 và 20.12) không được tính vào tính toán này. Có nghĩa là, người nộp thuế đã dành 90 ngày ở nước ngoài trong một năm và 275 ngày ở Liên bang Nga. Anh ta được công nhận là cư dân thuế và chuyển phí vào ngân sách theo tỷ lệ quy định trong Bộ luật thuế của Liên bang Nga.

Ngoại lệ

Đối với một số loại người trả tiền, tình trạng và số ngày lưu trú tại Liên bang Nga không quan trọng. Quân nhân, nhân viên của cơ quan nhà nước và chính quyền địa phương, biệt phái bên ngoài Liên bang Nga, luôn được công nhận là cư dân thuế.

Tài liệu

Thời gian lưu trú và vắng mặt trên lãnh thổ Liên bang Nga phải được hỗ trợ bởi các tài liệu. Đây có thể là chứng chỉ của nơi làm việc, được cấp theo dữ liệu từ bảng chấm công, thẻ di trú, hộ chiếu có dấu qua biên giới, v.v.

Những người không làm việc chính thức, không rời khỏi Liên bang Nga, có thể cung cấp giấy tờ tùy thân để xác nhận tình trạng cư trú thuế của họ. Nó phải chỉ radữ liệu về quốc tịch và nơi cư trú. Trong những trường hợp đặc biệt, bạn có thể cung cấp giấy chứng nhận từ các dịch vụ nhà ở và cộng đồng.

Đề xuất:

Sự trung thành của nhân viên là thái độ đúng đắn, chân thành và tôn trọng đối với cấp quản lý và nhân viên. Hình thành, đánh giá và phương pháp gia tăng lòng trung thành

Bài viết này sẽ cho bạn biết chi tiết về lòng trung thành của nhân viên trong tổ chức là gì, cách xác định mức độ trung thành và những cách để gia tăng mức độ đó. Và cũng có thể sau khi đọc, bạn có thể tìm ra các đặc điểm về ảnh hưởng của yếu tố lòng trung thành đến công việc của công ty

Kế toán thuế là Mục đích của kế toán thuế. Kế toán thuế trong tổ chức

Kế toán thuế là hoạt động tổng hợp thông tin từ chứng từ sơ cấp. Việc phân nhóm thông tin được thực hiện theo quy định của Bộ luật thuế. Người thanh toán phát triển một cách độc lập một hệ thống mà theo đó hồ sơ thuế sẽ được lưu giữ

Mẫu điền lệnh thanh toán. Lệnh thanh toán: mẫu

Hầu hết các doanh nghiệp đều nộp nhiều loại thuế và phí vào ngân sách. Thông thường điều này được thực hiện với sự trợ giúp của lệnh thanh toán. Làm thế nào để soạn chúng một cách chính xác?

UIP - nó là gì trong lệnh thanh toán? Mã định danh thanh toán duy nhất

Kể từ năm 2014, UIP là điều kiện quan trọng cần thiết phải được điền vào nếu nó được cung cấp bởi người bán và nếu mã định danh này nên được coi là UIN khi nó được chỉ định trong chứng từ thanh toán để trả tiền phạt, tiền phạt đối với các loại thuế và phí. Mã này được chỉ ra trong trường của lệnh thanh toán ở số 22. Nó có thể được điền bằng cả thủ công và sử dụng các công cụ phần mềm đặc biệt, trong đó chính là "1C: Enterprise"

Cách phát hiện nợ thuế. Cách xem "Thuế của tôi" trong tài khoản cá nhân của người nộp thuế

Bạn không biết cách xem "Thuế của tôi" trực tuyến? Đối với hành động, người dùng hiện đại được cung cấp một sự lựa chọn rất tốt về các phương pháp tiếp cận thay thế. Và hôm nay chúng ta phải gặp họ