2026 Tác giả: Howard Calhoun | [email protected]. Sửa đổi lần cuối: 2025-01-24 13:27:55

Mẫu 4-NDFL do các doanh nhân cá nhân gửi bằng OSNO. Chứng từ được thực hiện sau khi nhận được khoản lợi nhuận đầu tiên trong kỳ báo cáo kể từ thời điểm chuyển sang chế độ chính. Hãy để chúng tôi xem xét thêm về các tính năng của việc điền 4 khoản thuế thu nhập cá nhân.

Thông tin chung

Trong biểu mẫu thuế thu nhập cá nhân 4, một doanh nhân phải chỉ ra thu nhập dự kiến trừ đi chi phí. Dựa trên những dữ liệu này, IFTS sẽ tính toán khoản thanh toán tạm ứng hàng quý.

Nếu thu nhập nhận được trong kỳ báo cáo khác biệt đáng kể so với thu nhập đã kê khai trước đó, thì cá nhân đó phải nộp lại tờ khai 4-NDFL. Thông tin từ nó sẽ được sử dụng để điều chỉnh các khoản thanh toán trước.

Cần phải nhớ rằng, ngoài giấy chứng nhận thuế thu nhập cá nhân 4 liên, các đối tượng còn phải nộp thuế thu nhập cá nhân 3 liên.

Thời điểm trong năm 2017

Tham chiếu 4-NDFL được gửi đến Sở Thuế Liên bang trong vòng năm ngày sau một tháng kể từ ngày nhận được khoản lợi nhuận đầu tiên trong kỳ báo cáo.

Ví dụ, một doanh nhân bắt đầu sử dụng chế độ chung từ ngày 1 tháng 1 năm 2017. Anh ta nhận được khoản thu nhập đầu tiên vào ngày 18 tháng 1. Trong trường hợp này, chứng chỉ 4-NDFL được nộp không muộn hơn ngày 25 tháng 2: ngày 18 tháng 2 - tháng kể từ khi nhận được tiền + 5 ngày (làm việc).

Thời hạn cung cấp giấy chứng nhận 4 thuế thu nhập cá nhân trong trường hợpkhông có sự khác biệt đáng kể về số thu nhập nhận được từ thu nhập đã được công bố trước đó trong luật. Theo đó, IFTS không có quyền phạt đối tượng vì không xuất trình tờ khai cập nhật.

Khoảnh khắc quan trọng

Điều đáng nói là nên cấp lại 4 khoản thuế thu nhập cá nhân ngay cả khi số lợi nhuận nhận được ít hơn đáng kể so với kê khai trước đó. Độ lệch vượt quá 50% được coi là đáng kể.

Chế tài

Trong trường hợp không nộp bản kê khai chính sau khi nhận được thu nhập, đối tượng sẽ áp dụng các biện pháp quy định tại Điều 126 Bộ luật thuế. Đặc biệt, anh ta bị phạt 200 rúp.

Việc áp dụng quy định tại 119 Bộ luật thuế mà không nộp thuế thu nhập cá nhân 4 thì không được phép áp dụng. Điều này là do số thu nhập thực tế không được thể hiện trong bản kê khai này. Luật pháp cũng nghiêm cấm việc cộng dồn một khoản tiền phạt đối với lợi nhuận dự kiến. Tuy nhiên, nếu khoản tiền phạt đã được đưa ra, thì cần phải kháng cáo quyết định trong thủ tục trước khi xét xử. Đầu tiên, đơn đăng ký được gửi tới IFTS, sau đó đến Cục thuế.

Cũng cần nhắc lại rằng cơ quan giám sát không thể phạt tiền đối với hành vi không thanh toán tiền tạm ứng và phạt tiền vì hành vi chậm trễ của họ. Việc chặn các giao dịch tài khoản cũng sẽ là bất hợp pháp.

Do đó, nếu doanh nhân không cung cấp báo cáo về f. 4-thuế thu nhập cá nhân, sau đó hình phạt duy nhất dành cho anh ta sẽ là hình phạt với số tiền 200 rúp.

Phương thức cung cấp

Doanh nhân phải nộp tờ khai tại nơi cư trú. Bạn có thể gửi báo cáo:

- Trên giấyngười vận chuyển cá nhân hoặc thông qua đại diện của mình. Trong trường hợp này, 2 bản sao của biểu mẫu sẽ được điền (một trong số đó vẫn thuộc về cá nhân với dấu chấp nhận).

- Qua thư đã đăng ký có kiểm kê và thông báo. Ngày ghi trên biên lai được xuất lúc khởi hành sẽ được coi là ngày nộp báo cáo.

- Dưới dạng điện tử qua các kênh viễn thông (thông qua nhà điều hành EDI hoặc từ trang web của Dịch vụ Thuế Liên bang).

Yêu cầu bổ sung

Nếu người đại diện nộp chứng chỉ, người đó phải có giấy ủy quyền được công chứng viên chứng nhận.

Khi gửi báo cáo trên giấy, một số IFTS yêu cầu:

- Đính kèm tài liệu dưới dạng điện tử. Trong trường hợp này, bạn cần cung cấp đĩa hoặc ổ đĩa flash.

- In một mã vạch đặc biệt trên tờ khai sao chép thông tin từ báo cáo.

Các yêu cầu này không được quy định trong Bộ luật thuế, tuy nhiên, trong trường hợp không tuân thủ, cơ quan thuế có thể từ chối chấp nhận kê khai. Nếu điều này xảy ra, thì hành động của viên chức IFTS có thể bị khiếu nại. Trong trường hợp này, nên thực hiện theo các quy định tại Công văn số PA-4-6 / 7440 của Bộ Tài chính năm 2014. Nó nói rằng việc không có mã vạch đặc biệt (hai chiều) hoặc lỗi trong OKTMO không phải là lý do để không chấp nhận tờ khai từ người nộp đơn nếu nó được vẽ theo mẫu quy định.

Hướng dẫn thiết kế

Tờ khai có thể được hoàn thành bằng tay hoặc in trên máy tính. Trong trường hợp đầu tiên, nó được phép sử dụng mực xanh hoặc đen.

Dữ liệu được nhập vào biểu mẫu từ trái sang phải, từ đầu tiêntế bào. Nếu việc điền được thực hiện trên máy tính, các chỉ số phải được căn phải.

Trong các ô trống, hãy đặt dấu gạch ngang.

Khi lập báo cáo bằng tay, thông tin được nhập bằng chữ in hoa (in). Nếu tờ khai được điền trên máy tính, hãy sử dụng phông chữ Courier New với độ cao của các chữ cái là 16-18 pt.

Không được phép sử dụng các công cụ sửa chữa, sửa chữa, gạch bỏ, ghim tờ giấy.

Điền

Trong phần khai báo trong các trường:

- "TIN" - cho biết số người nộp thuế được ghi trong chứng chỉ liên quan.

- "Số điều chỉnh" - đặt "0" khi nộp tờ khai lần đầu tiên, "1", "2", v.v. - khi cung cấp chứng chỉ cập nhật.

- "Kỳ tính thuế" - cho biết năm nhận được khoản lợi nhuận đầu tiên.

- "Do IFTS cung cấp" - mã của cơ quan thuế nơi doanh nhân đăng ký.

- "Mã hạng người thanh toán" - "720" do các công chứng viên và những người hành nghề tư nhân khác đặt, "740" do luật sư đặt, "770" do người đứng đầu các trang trại nông dân đặt.

- "Mã OKTMO" - cho biết mã của thành phố mà doanh nhân sinh sống.

- "Họ", "Tên", "Tên viết tắt" - thông tin được nhập theo hộ chiếu.

- "Số điện thoại" - dữ liệu được biểu thị như sau: "+7 (mã)"

- "Số tiền thu nhập" - kích thước được ghi chúlợi nhuận mà đơn vị dự kiến nhận được cho năm báo cáo. Các khoản chi phí phải được trừ đi. Số tiền được biểu thị bằng rúp đầy đủ.

Trong trường "Trên 1 trang có đính kèm tài liệu hỗ trợ hoặc bản sao của chúng", bạn cần chỉ định số trang ("001", "002", v.v.). Thông tin chỉ được cung cấp khi người khai có các giấy tờ liên quan. Ví dụ, nó có thể là các tài liệu xác nhận thu nhập mong đợi. Không nhất thiết phải áp dụng chúng. Nếu tuyên bố do người đại diện nộp thì cần phải có bản sao giấy ủy quyền.

Trong trường "Tôi xác nhận tính chính xác và đầy đủ của thông tin" "1" được đặt nếu báo cáo do chính doanh nhân cung cấp. Các trường dưới đây không cần phải hoàn thành. Nếu người đại diện đưa ra, bạn cần phải đặt "2". Tiếp theo, bạn nên điền tên đầy đủ của anh ấy, nếu đây là công dân. Trong một số trường hợp, bản kê khai được gửi bởi đại diện của pháp nhân cung cấp dịch vụ báo cáo. Trong tình huống như vậy, bạn phải chỉ định tên đầy đủ và tên của tổ chức.

Đề xuất:

Giấy chứng nhận 2 khoản thuế TNCN đối với khoản vay như thế nào: thời hạn hiệu lực, thủ tục xin

Giấy chứng nhận 2 thuế TNCN cho khoản vay có giá trị như thế nào, tại sao người dân lại cần, còn công dân thì làm sao có được? Những câu hỏi như vậy thường nảy sinh từ mọi người. Tóm lại, tài liệu này được cung cấp theo yêu cầu cho các tổ chức khác nhau, nó tiết lộ thông tin về thu nhập của một cá nhân

Bảng sao kê ngân hàng là Khái niệm, các biểu mẫu và biểu mẫu cần thiết, ví dụ thiết kế

Khi mua bất kỳ sản phẩm ngân hàng nào, bất kỳ khách hàng nào, đôi khi không biết điều đó, sẽ trở thành chủ sở hữu của tài khoản mà bạn có thể thực hiện các giao dịch thu nhập và ghi nợ. Đồng thời, chắc chắn phải có một công cụ nhất định cho phép bất kỳ khách hàng nào thực hiện quyền kiểm soát sự di chuyển của các khoản tiền của họ. Đây là một bản sao kê của ngân hàng. Đây là tài liệu thường được phát hành theo yêu cầu của khách hàng. Tuy nhiên, không phải ai cũng nhận thức được khả năng này

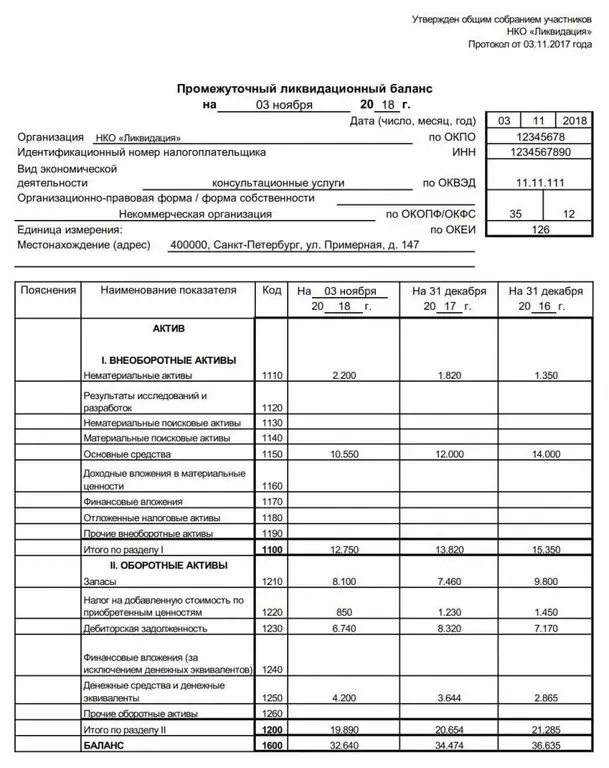

Bảng cân đối thanh lý là Định nghĩa khái niệm, phê duyệt, biểu mẫu và mẫu điền bảng cân đối thanh lý

Bảng cân đối thanh lý là một hoạt động tài chính quan trọng được lập trong quá trình kết thúc hoạt động của một tổ chức. Nó có thể là trung gian hoặc cuối cùng. Bài báo cho biết mục đích của những tài liệu này là gì, thông tin nào được nhập vào chúng, cũng như cách thức và thời điểm chúng được chấp thuận và nộp cho Sở Thuế Liên bang

Đối với núm vú cao su: VAT (Thuế giá trị gia tăng). Khai thuế, thuế suất và thủ tục hoàn thuế GTGT

VAT là một trong những loại thuế phổ biến nhất không chỉ ở Nga mà còn ở nước ngoài. Có tác động đáng kể đến việc hình thành ngân sách Nga, nó ngày càng thu hút sự chú ý của những người chưa quen. Đối với hình nộm, VAT có thể được trình bày dưới dạng giản đồ, không đi sâu vào các sắc thái nhỏ nhất

Biểu đồ Tài khoản là Hướng dẫn sử dụng Biểu đồ Tài khoản

Sơ đồ tài khoản là một phần không thể thiếu đối với kế toán của bất kỳ tổ chức nào. Đáng chú ý là trong một số trường hợp doanh nghiệp có thể sử dụng các tài khoản không có trong chứng từ chính. Nhưng hầu hết các tài khoản được sử dụng được nêu trong kế hoạch làm việc của tổ chức