2026 Tác giả: Howard Calhoun | [email protected]. Sửa đổi lần cuối: 2025-01-24 13:27:47

Phân tích kỹ thuật thị trường tài chính bao gồm nhiều mô hình có thể dự đoán biến động giá cả trong tương lai. Mô hình Đầu và Vai là một trong số đó. Mặc dù có lịch sử hơn ba trăm năm, nó vẫn là một công cụ đáng tin cậy.

Xây dựng mô hình đồ họa “Đầu và Vai”

Mô hình Đầu và Vai đến từ phân tích hình nến Nhật Bản. Nó hoạt động bất kể kiểu hiển thị biểu đồ. Mô hình này có thể là tăng hoặc giảm. Trong trường hợp của một mô hình tăng giá, nó được gọi là “Đầu và vai Đảo ngược”. Phân tích của Nhật Bản gọi mô hình “Ba đầu Phật” là “giảm giá” và mô hình “Ba dòng sông” là “tăng giá”.

Phân tích kỹ thuật trả lời câu hỏi: điều gì đang xảy ra trên thị trường tại một thời điểm cụ thể, giá sẽ đảo chiều hay tiếp tục di chuyển? Mô hình này thuộc về biến thể đầu tiên. Có một số cấu trúc đảo ngược tương tự khác: “Ba đỉnh”, “Hai đỉnh”. Họ cũng thườnggặp gỡ và hình thành ở cuối xu hướng.

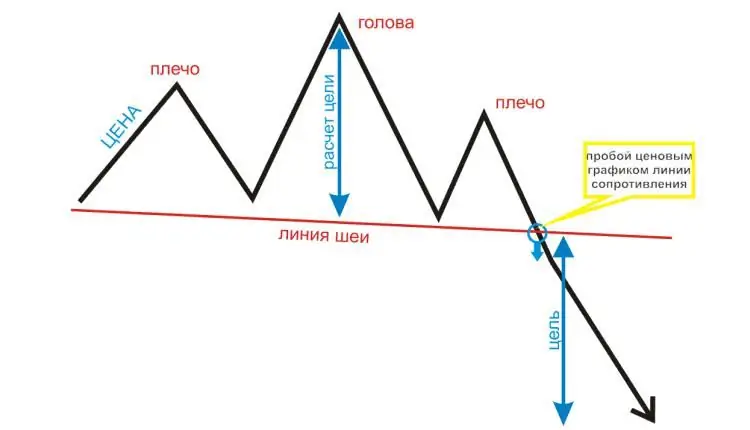

"Đầu và vai" bao gồm ba hình dạng giá giống như mái vòm. Hơn nữa, cái ở giữa sẽ là cái cao nhất - đó là cái đầu. Hai đỉnh ở hai bên sẽ là vai. Chúng có kích thước nhỏ hơn nhiều.

Nếu bạn vẽ một đường thẳng từ đáy của đỉnh đầu tiên đến đáy của đỉnh thứ ba, thì đường này sẽ được gọi là "cổ". Nó đóng một vai trò quan trọng trong các quy tắc thương mại.

Hình thể lý tưởng là khi hai vai cân xứng, nhưng trên thực tế, một trong hai vai cao hơn và rộng hơn vai kia, và cổ có thể có độ dốc.

Hình phân tích kỹ thuật “Đầu và Vai” được coi là đã hình thành nếu có thể vẽ một đường thẳng trên biểu đồ.

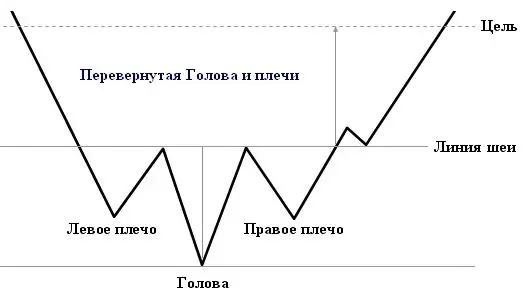

Mẫu ngược

"Đầu và Vai" đảo ngược ít phổ biến hơn. Nó cũng được hình thành bởi ba đỉnh, nhưng hướng xuống dưới. Việc xây dựng này xảy ra sau một xu hướng giảm dài. Cấu trúc của nó hoàn toàn giống với mô hình không đảo ngược.

Tính năng mẫu

Khi mô hình Đầu và Vai xuất hiện trên biểu đồ phân tích kỹ thuật, bạn cần chú ý một số điểm sau:

- Phải có một xu hướng trước đó lâu dài. Tăng dần cho xu hướng giảm giá và giảm dần cho xu hướng tăng giá.

- Các phần của mẫu càng rõ nét thì khả năng hoạt động của nó càng cao.

- Sự đối xứng cả về chiều cao và thời gian cũng là một chỉ số tốt.

- Mô hình có thể đượcchỉ sử dụng trong giao dịch sau khi giá vượt qua mức cổ.

- Khung thời gian càng cao thì càng có nhiều hy vọng cho mẫu này. Các trường hợp dưới H1 không nên được xem xét.

- Xác nhận cho mô hình này sẽ là sự phân kỳ, tức là sự phân kỳ giữa hai đường: đường xu hướng, được vẽ dọc theo phần trên của hình và đường thứ hai, được vẽ dọc theo các đỉnh của biểu đồ của các chỉ báo MACD hoặc tập.

Mục tiêu có thể được tính khi thực hành mẫu “Đầu và Vai” bằng khoảng cách từ đỉnh đầu đến gốc vai

Lý do cho mô hình

Sự xuất hiện của mô hình này là do tâm lý của các nhà thầu. Mô hình Đầu và Vai có nghĩa là gì?

Đầu tiên, giá di chuyển theo một hành lang nhất định, tạo thành một xu hướng. Chuyển động này đủ lâu. Và càng lâu, càng có nhiều người tham gia thị trường bắt đầu mong đợi một sự đảo chiều. Khi nó tiếp cận mức kháng cự mạnh, các nhà giao dịch cố gắng đóng các vị thế mua. Khối lượng giảm khiến giá kéo về vùng hỗ trợ, vốn là vùng kháng cự trước đó. Điều này tạo thành vai trái.

Tuy nhiên, không phải tất cả những người tham gia thị trường đều sẵn sàng bán ở mức giá đã hình thành. Thấy rằng nó không giảm thêm, các nhà giao dịch mở lại các giao dịch mua, buộc nó phải tăng trở lại. Thấy rằng phong trào đã bắt đầu trở lại, những người đến sau nhảy vào “đoàn tàu rời bến”. Họ làm điều này vào lúc những người chơi lớn, ngược lại, bắt đầu đóng các vị thế mua. Giá ngừng tăng và giảm dần. Người đến sauđóng cửa thua lỗ, hoảng loạn bắt đầu xuất hiện.

Ở đây, vào lúc cao điểm nhất, không còn khối lượng để mua nữa, và vì mức đã phát sinh là rất hấp dẫn cho việc bán hàng, nên nhiều vị thế bán được mở hơn. Giá giảm xuống đường kháng cự được hình thành bởi gốc của vai trái. Không thể lập tức đột phá, cho nên động tác lại dừng lại. Đầu hình.

Một nhóm nhỏ người chơi, được khuyến khích bởi sự ngừng hoạt động, bắt đầu mở lại các vị trí mua. Nhưng một số ít trong số họ không thể đẩy chỉ báo lên trên mức của vai trái.

Khi giá giảm trở lại mức kháng cự, người bán đã hiểu rằng thị trường đã từ chối nó và nó sẽ giảm. Vai phải đã hình thành, và một số lượng lớn người chơi đang tham gia thị trường muốn bán. Với sự xuất hiện của số lượng lớn, giá bắt đầu giảm nhanh chóng, tạo cơ hội kiếm tiền.

Tùy chọn giao dịch mẫu

Giao dịch mô hình Đầu và Vai có thể được chia theo điều kiện thành ba tùy chọn:

- cổ điển;

- hung hăng;

- bảo thủ.

Họ có những cách tiếp cận khác nhau. Do đó, mức độ rủi ro cũng sẽ khác nhau. Ở đây chúng tôi muốn nói không phải là xác suất liên quan đến việc kết thúc giao dịch, mà là liệu mô hình này có được thực hiện hay không.

Giao dịch tích cực

Phương pháp tích cực là mở giao dịch trước khi hình mẫu hoàn thành. Tại thời điểm mà vẫn không thể nói chắc chắn rằng có mô hình Đầu và Vai trên biểu đồ Forex. Như bạn đã biết, cô ấykết thúc quá trình hình thành của nó chỉ với việc phá vỡ mức giá, tạo thành đường viền cổ.

Trong trường hợp tiếp cận tích cực, thỏa thuận được mở vào thời điểm kết thúc sự phát triển của vai phải. Ưu điểm của phương pháp này là số tiền lãi lớn hơn nhiều so với giao dịch cổ điển. Nhược điểm là mức cắt lỗ lớn. Nó sẽ cần được cài đặt phía sau đỉnh, đó là đầu. Đó là khá nhiều. Tỷ lệ rủi ro trên lợi nhuận có thể giảm xuống. Ngoài ra, vì con số này chưa được hình thành đầy đủ nên có thể xảy ra sự đảo ngược và tiếp tục xu hướng.

Giao dịch cổ điển

Một mục nhập giao dịch tiêu chuẩn xảy ra khi giá phá vỡ đáy của mô hình Đầu và Vai. Trong trường hợp này, lệnh dừng lỗ được đặt trên mức trên của vai phải và chốt lời được đặt ở khoảng cách bằng với chiều cao của mô hình đang chờ giảm xuống.

Nhưng có một cách khác để tham gia giao dịch. Phương pháp này có rủi ro tối thiểu nhất. Bản chất của nó là tham gia không phải trong khi phá vỡ đòn bẩy, mà là khi kiểm tra lại. Trong trường hợp này, sau khi bứt phá, bạn cần đợi giá quay trở lại mức cổ. Sau đó, đợi nó đẩy ra và sau đó mở một vị thế bán. Mặc dù phương pháp này giảm thiểu rủi ro, nhưng có khả năng giá sẽ không kiểm tra lại mức mà sẽ bắt đầu giảm ngay lập tức.

Chỉ báo để tự động tìm mẫu Đầu và Vai

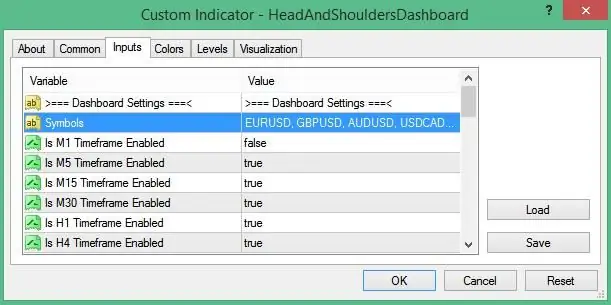

Nếu ở giai đoạn đầu, bạn khó xác định một số liệu phân tích kỹ thuật là “Đầu và Vai”, thì chỉ báo Bảng điều khiển Đầu và Vai sẽ giúp bạn tìm ra nó. Anh ấy chỉ cho cô ấy về bất kỳ tạm thời nàobiểu đồ.

Sau khi cài đặt chỉ báo trong thiết bị đầu cuối giao dịch, nó sẽ hiển thị một bảng với các mẫu "Đầu và Vai" trên tất cả các công cụ được chỉ định trong cài đặt. Tức là bạn có thể tự động theo dõi các cặp tiền tệ khác nhau. Bằng cách nhấp vào công cụ đã chọn, người dùng sẽ thấy một biểu đồ với mẫu được tìm thấy.

Trong thiết bị đầu cuối Metatrader 4, chỉ báo được cài đặt theo tiêu chuẩn. Trong menu "Tệp", bạn cần mở thư mục dữ liệu. Chọn thư mục MQL 4 trong đó, tìm thư mục Indicators trong đó. Bạn cần giải nén các tệp chỉ báo ở đó.

Cài đặt chỉ báo

Sau khi khởi động lại thiết bị đầu cuối, hãy chọn Trang tổng quan Đầu & Vai trong trình đơn điều hướng và kéo nó vào cửa sổ biểu đồ. Thao tác này sẽ mở hộp thoại cài đặt chỉ báo:

- Ký hiệu - danh sách các công cụ có sẵn;

- Là… Đã bật Khung thời gian - một chức năng cho phép tìm kiếm trên một khung thời gian nhất định;

- Sắp xếp Theo - tiêu chí nào để sắp xếp;

- Loại Sắp xếp - kiểu phân phối;

- Phần trăm giá gần kề - cài đặt độ chính xác của tìm kiếm;

- Tô Mẫu bằng Màu - cách hiển thị mẫu trên biểu đồ: có hoặc không tô màu;

- Hiển thị Đầu và Vai - Cài đặt hiển thị Đầu và Vai;

- Hiển thị Đầu và Vai Đảo ngược - bật màn hình của mô hình đảo ngược;

- Độ sâu, Độ lệch, Bước lùi - cài đặt liên quan đến chỉ báo ZigZag;

- Alert Title - tiêu đề cảnh báo;

- Cảnh báo cửa sổ bật lên - một tín hiệu được đưa ra khi tìm thấy cửa sổ bật lên mớimẫu.

Sau khi thông báo xuất hiện trong thiết bị đầu cuối giao dịch, nhiệm vụ của nhà giao dịch là xác định nơi chỉ báo tìm thấy mô hình Đầu và Vai. Theo phân tích kỹ thuật, nó có thể xảy ra sau một xu hướng dài. Phong trào phải có ít nhất 100 cây nến, bất kể khung thời gian mà hình được tìm thấy. Nếu mô hình bắt nguồn từ sự hợp nhất giá, thì không có sự đảo ngược ở đây. Do đó, tình huống này không được coi là tín hiệu giao dịch.

Kết

Mô hình "Đầu và Vai" khá phổ biến trong giao dịch. Nhưng không phải mọi thứ trong số đó đều nên được coi là một nguồn kinh doanh có lợi nhuận. Bất kỳ thiết kế đồ họa nào cũng cần được xác nhận, cũng như được củng cố bằng các tín hiệu bổ sung. Sau đó, rủi ro liên quan đến giao dịch thua lỗ có thể được giảm thiểu.

Đề xuất:

Chiến lược giao dịch: phát triển, ví dụ, phân tích các chiến lược giao dịch. Các chiến lược giao dịch ngoại hối tốt nhất

Để giao dịch thành công và có lãi trên thị trường tiền tệ ngoại hối, mỗi nhà giao dịch sử dụng một chiến lược giao dịch. Nó là gì và làm thế nào để tạo chiến lược giao dịch của riêng bạn, bạn có thể tìm hiểu từ bài viết này

Thị trường chứng khoán cho người mới bắt đầu: khái niệm, định nghĩa, các khóa học đặc biệt, hướng dẫn và quy tắc giao dịch cho người mới bắt đầu

Thị trường chứng khoán là một cơ hội để kiếm tiền mà không cần rời khỏi nhà cả trên cơ sở lâu dài và sử dụng nó như một công việc bán thời gian. Tuy nhiên, nó là gì, sự khác biệt so với tiền tệ là gì và một nhà giao dịch thị trường chứng khoán mới bắt đầu cần biết những gì?

Cách học giao dịch trên sàn chứng khoán: hiểu những điều cơ bản và quy tắc giao dịch chứng khoán, mẹo và hướng dẫn từng bước cho người mới bắt đầu giao dịch

Cách học giao dịch trên sàn chứng khoán: hiểu những điều cơ bản và quy tắc giao dịch chứng khoán, các thủ thuật và hướng dẫn từng bước cho người mới bắt đầu giao dịch. Cần chú ý những gì và đặc biệt cẩn thận ở đâu. Có thể giao dịch mà không cần người môi giới không

Phân tích kỹ thuật "Forex" (thị trường). Phân tích kỹ thuật tóm tắt "Forex" là gì

Thị trường ngoại hối đã trở nên rất nổi tiếng ở Nga trong một thời gian ngắn. Đây là loại sàn giao dịch nào, cách thức hoạt động, cơ chế và công cụ gì? Bài báo tiết lộ và mô tả các khái niệm cơ bản của thị trường ngoại hối

Thị trường tiền tệ của Sở giao dịch Moscow. Giao dịch tiền tệ trên Sở giao dịch Moscow

Moscow Exchange đã được mở vào năm 2011. Mỗi năm sự phổ biến của nó ngày càng tăng. Vì vậy, năm 2012, tốc độ tăng trưởng giao dịch trên sàn giao dịch lên tới 33% và năm 2014 là 46,5%. Các nhà đầu tư tư nhân cũng được phép giao dịch trên sàn chứng khoán thông qua các công ty môi giới. Làm thế nào để giao dịch trên Sàn giao dịch Moscow và nó khác với Forex như thế nào? Những câu hỏi này và những câu hỏi khác được trả lời trong bài viết này