2026 Tác giả: Howard Calhoun | [email protected]. Sửa đổi lần cuối: 2025-01-24 13:28:02

Trong bài viết, bạn sẽ học cách tính thuế thu nhập. Một ví dụ sẽ được đưa ra sau khi chúng tôi có ý tưởng chung về những gì chúng tôi sẽ giải quyết. Xét cho cùng, bản thân thuế thu nhập là cực kỳ quan trọng. Nó có rất nhiều sắc thái và tính năng khác nhau.

Vì vậy, một số công dân có quyền trốn đóng góp này hoặc đơn giản là giảm bớt. Ngoài ra, bản thân các phép tính đôi khi rất khó hiểu. Và họ sẽ phải bị xử lý, vì sai lầm có thể mang lại rất nhiều vấn đề. Và không ai cần nó. Chúng ta hãy cố gắng hiểu tất cả các sắc thái của vấn đề này. Cách tính thuế thu nhập? Một ví dụ và nhiều ví dụ sẽ giúp bạn hiểu điều này.

Thuế thu nhập là

Nhưng chúng ta đang giải quyết vấn đề gì? Thuế thu nhập là gì? Nó được tính phí từ ai? Như bạn có thể đoán, khoản đóng góp này vào kho bạc nhà nước không hơn gì khoản thanh toán từ người đóng thuế để tạo thu nhập. Tất cả những ai có nó trên lãnh thổ Liên bang Nga đều bị tính phí. Đó là, từ cả người cư trú và người không cư trú. Không quan trọng đó là ai - chỉ là một cá nhân, pháp nhân, tổ chức hoặc doanh nhân cá nhân. Cái chính là người đóng thuế có thu nhập.

Thuế thu nhập là khoản thanh toán nổi tiếng và phổ biến nhất ở Nga. Không ai có thể trốn tránh anh ta. Trừ khi những công dân làm việc không chính thức. Nhưng họ hành động với rủi ro của riêng họ. Làm thế nào để tính thuế thu nhập một cách chính xác? Tôi nên trả bao nhiêu trong trường hợp này hay trường hợp khác?

Cá nhân

Hãy bắt đầu với các điều kiện áp dụng cho các cá nhân. Rốt cuộc, họ chiếm phần lớn số người nộp thuế. Như chúng ta đã tìm hiểu, thu nhập của họ bị đánh thuế. Không phải lúc nào cũng vậy. Và ở các khối lượng khác nhau.

Thực tế là một cá nhân phải trả khoản đóng góp này trong hầu hết mọi trường hợp. Có, và với số tiền là 13% số tiền thu được. Mọi giao dịch mua bán cũng như tiền lương đều phải tuân theo quy định của nó. Chiến thắng và cả kho báu nữa. Có ngoại lệ, nhưng không quá nhiều.

Ví dụ: bạn không phải trả thu nhập nhận được dưới dạng quà tặng từ người thân. Hoặc nếu giao dịch liên quan đến tài sản mà bạn đã sở hữu hơn ba năm. Về nguyên tắc, đây là tất cả các hạn chế đang có hiệu lực. Từ việc cho thuê bất động sản, từ tiền lương, từ việc bán một thứ gì đó, một số tiền nhất định sẽ phải được mang đi và chuyển cho nhà nước. Nhân tiện, kho báu và tiền thắng cược bị đánh thuế 35%.

Tổ chức

Tiếp theo là gì? Cách tính thuế thu nhậpcác tổ chức? Một ví dụ sẽ được đưa ra sau một chút. Thay vào đó, bây giờ, bạn nên tìm hiểu xem mình cần tính toán ở mức nào.

Vấn đề là không có tính duy nhất ở đây. Thay vào đó, hệ thống thuế RF đưa ra nhiều cách tiếp cận và giải pháp thay thế. Ví dụ, tỷ lệ tiêu chuẩn cho các tổ chức là 20%. Trong một số trường hợp, bạn có thể gặp phải 30%, 15% và 9%.

Ngoài ra, các công ty đã chọn một số chế độ nhất định làm thuế - ví dụ, hệ thống thuế đơn giản - được miễn thuế thu nhập. Không, họ sẽ trả thuế thu nhập, nhưng chỉ theo một hệ thống khác. Về cô ấy sau.

Hãy nhớ: ngay khi nói đến các tổ chức, bạn sẽ phải tính đến điều đó để trả lời chính xác cách tính thuế thu nhập (ví dụ về "doanh thu" và không có nó sẽ được chỉ ra bên dưới), bạn phải tính đến cả thu nhập và chi phí cho kỳ báo cáo thuế. Trong thực tế, hầu hết các phép tính đều được thực hiện mỗi quý một lần.

Đối với IP

Đặc biệt quan tâm đến các doanh nhân cá nhân. Tại sao? Thực tế là loại hoạt động này thường được lựa chọn bởi những công dân muốn làm việc cho bản thân. Và, như thực tế cho thấy, họ chọn một hệ thống thuế đặc biệt. Đặc biệt là khi nói đến một số loại "freelance" hoặc "copywriting". Hầu hết các hoạt động của các doanh nhân có thể được chuyển sang một hệ thống thuế đơn giản hóa. Sau đó, bạn không cần phải suy nghĩ nhiều về cách tính chính xác thuế trênlợi nhuận. Ví dụ dưới đây sẽ cho thấy mọi thứ dễ dàng và đơn giản như thế nào.

Tại sao điều này lại xảy ra? Với sự xuất hiện của hệ thống thuế đơn giản hóa, bạn có thể dựa vào thuế dưới dạng 6% lợi nhuận nhận được. Đó là, không có chi phí nào được tính đến ở đây. Trên thực tế, một kế hoạch như vậy làm cho cuộc sống của các doanh nhân cá nhân dễ dàng hơn nhiều. Không cần giấy tờ và báo cáo không cần thiết, không dằn vặt với những tính toán. Chỉ cần biết toán ở cấp trung học cơ sở hoặc trung học phổ thông là đủ. Và đó là nó.

Đối với lương

Cách tính thuế thu nhập (ví dụ về tài khoản lo lắng và lãi nhiều)? Một tính năng liên quan đến cá nhân đã bị bỏ qua. Đối với họ, thuế thu nhập có thể được giảm một lượng nhất định nếu nhân viên có con nhỏ. Quá trình này được gọi là trợ cấp trẻ em.

Vì vậy, nếu thu nhập hàng năm không vượt quá 280.000 rúp, và nếu công dân có con chưa thành niên (hoặc sinh viên toàn thời gian / học viên sĩ quan / thực tập sinh / cư dân từ 24 tuổi trở xuống), người ta có thể hy vọng giảm trong cơ sở thuế. Điều này dẫn đến các khoản thanh toán cho cơ quan thuế thấp hơn.

Khoản khấu trừ1400 rúp cho một và hai trẻ em. Đối với 3 hoặc nhiều hơn, cũng như đối với trẻ em khuyết tật - 3000. Trong một số trường hợp, con số này tương ứng là 6 và 12 nghìn, nhưng những hiện tượng như vậy hầu như không bao giờ được quan sát thấy ở Nga. Ngoài ra, các cá nhân được khấu trừ hai lần thuế nếu người phối ngẫu từ chối quyền lợi này.

Nguyên tắc chung

Làm thế nào để tính thuế thu nhập của một bộ phận riêng biệt và không chỉ? Nơi đâymột công thức duy nhất có thể hiểu được ngay cả với một cậu học sinh cũng sẽ hữu ích. Có nghĩa là, chỉ cần thay thế tất cả các giá trị cần thiết / u200b / u200bint vào đó để nhận được số tiền đến hạn thanh toán. Nó áp dụng cho tất cả các loại thuế thu nhập. Không quan trọng bạn đang giao dịch với ai - với một cá nhân, tổ chức hay doanh nhân cá nhân.

Điều gì sẽ giúp tính toán số tiền đến hạn? Một công thức chỉ bao gồm 2 phần tử. Đầu tiên là thuế suất. Như chúng ta đã tìm hiểu trước đó, nó được thiết lập cụ thể trong trường hợp này hoặc trường hợp kia. Thứ hai là cái gọi là cơ sở. Nếu bạn nhân hai thành phần này với nhau, thì bạn sẽ nhận được số thuế thu nhập.

Về cơ sở

Nhiều người có câu hỏi ngay cả ở đây. Cách tính thuế thu nhập? Không thể đưa ra một ví dụ và hiểu đầy đủ cho đến khi chúng ta hiểu cơ sở tính thuế là gì. Nếu cá cược là một thành phần nổi tiếng, thì tình huống với thành phần thứ hai sẽ khó khăn hơn.

Cơ sở tính thuế không gì khác ngoài số tiền phải chịu thuế thu nhập. Từ nó sẽ phải xây dựng trên các tính toán. Nó có thể giảm trong một số trường hợp. Định nghĩa không chính xác dẫn đến tính toán không chính xác và các vấn đề với cơ quan thuế.

Cơ sở tính thuế đối với cá nhân chỉ đơn giản là thu nhập của họ. Khi nói đến các công ty và tinh thần kinh doanh, chúng ta có thể nói rằng nó bao gồm lợi nhuận và chi phí của họ. Có nghĩa là, cơ sở trong trường hợp này sẽ được gọi là số tiền nhận được sau khi trừ đi các khoản lỗ và chi phí. Ngoài ra, nói về cá nhân, cần lưu ý - thuếcác khoản khấu trừ cho trẻ em trong cơ sở dữ liệu sẽ được tính đến. Giờ đây, khi đã biết được sự phức tạp của quy trình, bạn có thể nghĩ về cách tính thuế thu nhập cho một tháng, quý hoặc năm trong trường hợp này hay trường hợp khác.

Dành cho cá nhân

Hãy bắt đầu với cá nhân. Họ có ít vấn đề nhất. Ví dụ, bạn làm việc trong một công ty, và mức lương của bạn là 19.000, đồng thời, lợi nhuận của bạn sẽ là 228.000 rúp một năm. Có ba đứa trẻ - 5, 11 và 25 tuổi, và cha mẹ thứ hai không làm việc.

Trong một kịch bản tương tự trong một tháng, bức tranh sau đây thu được:

(19.000 - 1400 x 2) x 0, 13=2106.

Không có khấu trừ cho trẻ em, nếu không có, bạn sẽ chỉ phải trả:

19.000 x 13%=2.470.

Trong năm, trong cả hai trường hợp, số thuế tích lũy lần lượt là 25.275 và 29.640 rúp. Không có gì khó, phải không? Hiện tại không có vấn đề gì.

Tổ chức

Nhưng với các tổ chức, mọi thứ phức tạp hơn nhiều. Rốt cuộc, ở đây bạn cần biết chính xác dữ liệu nào sẽ được tính đến trong chi phí, thu nhập, lỗ, lãi, v.v. Nhiều người sợ hãi và hoảng loạn ngay khi nghĩ đến điều đó. Vậy bạn tính thuế thu nhập như thế nào? Ví dụ sẽ là đơn giản nhất.

Vì vậy, có một công ty đã nhận được 4.200.000 rúp lợi nhuận trong quý. 1 triệu đã được chi cho lương nhân viên, thuế VAT, khấu hao và nguyên vật liệu thô, và trong kỳ báo cáo cuối cùng, khoản lỗ thuế lên tới 200.000. Chúng tôi đang giao dịch với một tổ chức bình thường ở Nga, không phải với tổ chức nước ngoài.

Sau đó, hóa ra thuế suất của chúng tôi sẽ là 20%. Trong đócơ sở được định nghĩa là:

(4.200.000 - 1.000.000 - 200.000)=3.000.000 rúp.

Từ số tiền này, chúng tôi sẽ thực hiện tất cả các phép tính. Bây giờ tất cả những gì còn lại là nhân cơ số với tiền cược. Hóa ra:

3.000.000 x 0, 2=600.000 rúp.

Trong số tiền này, thuế thu nhập của tổ chức sẽ được tính.

Đối với tuyên bố

Tự tay bạn tính toán các khoản thanh toán cần thiết không quá khó. Nhưng để chỉ ra chúng trên bảng cân đối kế toán không còn là một nhiệm vụ dễ dàng như vậy. Rốt cuộc, có rất nhiều mã và thành phần khác nhau. Mỗi yếu tố phản ánh thu nhập, thu, lỗ và chi phí nhất định. Chúng tôi sẽ phải tính đến họ và kê đơn.

Ở đây bạn chỉ nên xem xét các mã cơ bản nhất. Đây là:

- 90.01 - doanh thu;

- 90.03 - VAT;

- 91.01 - thu nhập ngoài bán hàng;

- 90.02 - chi phí sản xuất.

Về nguyên tắc, hầu hết các công dân thường chỉ cố gắng đọc kỹ sự tương ứng của các tài khoản và so sánh chúng với chi phí-thu nhập. Mọi thứ cực kỳ đơn giản khi bạn biết những thông tin cần truy cập. Có sẵn tài liệu tham khảo trong các chương trình liên quan để báo cáo. Tất cả các bình luận được chỉ ra đối diện với các tài khoản.

Khởi nghiệp

Điểm cuối cùng cần xem xét là hoạt động kinh doanh. Cách tính thuế thu nhập cá nhân? Ví dụ trong trường hợp này thậm chí sẽ đơn giản hơn trong trường hợp cá nhân. Người ta đã nói rằng các doanh nhân thường làm việc theo hệ thống thuế đơn giản hóa. Vì vậy, họ sẽ áp dụng thuế suất 6%. Quyết định cả cơ sở nữacực kỳ dễ dàng - mọi thứ bạn nhận được trong trường hợp này đều bị đánh thuế.

Vì vậy, bạn chỉ cần lấy thu nhập trong năm và nhân với 6%. Ví dụ, lợi nhuận hàng năm là 269.000 rúp. Sau đó, bạn sẽ phải trả cho cơ quan thuế tương ứng:

269.000 x 0, 06=16.140 rúp.

Cộng với chuyển một số tiền đóng góp vào Quỹ hưu trí và bảo hiểm y tế. Nhưng đó là một câu chuyện hoàn toàn khác.

Như bạn thấy, không có gì khó trong vấn đề này. Chính vì những đặc điểm này của hệ thống thuế ở Nga mà hoạt động kinh doanh theo hệ thống thuế đơn giản hóa đang phát triển mạnh mẽ. Không cần báo cáo không cần thiết, bảng cân đối kế toán khổng lồ, nhiều tài khoản, v.v.

Nói chung, thuế thu nhập có thể được tính bằng máy tính trực tuyến đặc biệt. Nó không phải là lựa chọn tốt nhất, nhưng nó có vị trí của nó. Ngoài ra còn có các dịch vụ tạo bản tường trình cho bản báo cáo song song với bạn. Bạn có thể sử dụng chúng, nhưng bạn vẫn không cần phải lạm dụng chúng.

Đề xuất:

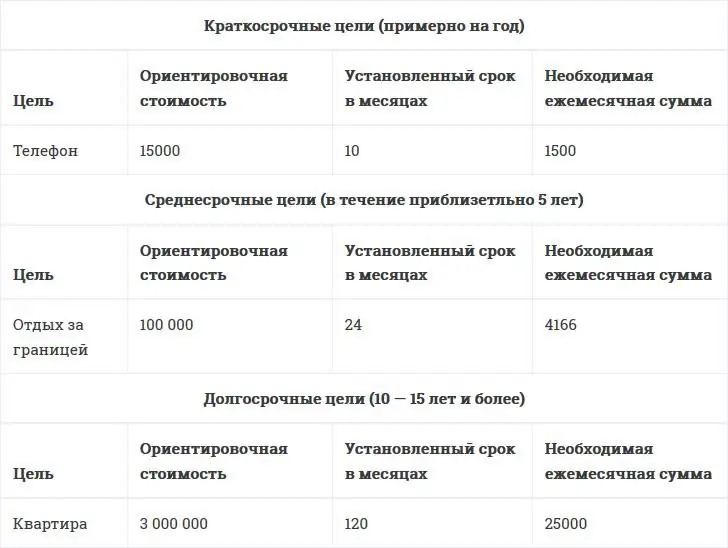

Làm thế nào để tiết kiệm tiền với mức lương ít ỏi? Làm thế nào để lưu một cách chính xác?

Ngoài chi phí hàng tháng cho hóa đơn điện nước, tạp hóa và các chi phí khác, tôi muốn tiết kiệm tiền cho một kỳ nghỉ đã chờ đợi từ lâu, mua bất động sản hoặc giáo dục con cái. Thật không may, không phải ai cũng thành công, và một số người bị ám ảnh bởi sự tiết kiệm đến mức họ vượt qua ranh giới trên con đường trở thành sự keo kiệt hoàn toàn. Vậy làm thế nào để tiết kiệm với đồng lương ít ỏi, đồng thời không vi phạm những điều nhỏ nhặt?

Tính năng của thẻ tín dụng. Thời gian gia hạn là gì và làm thế nào để học cách sử dụng nó một cách chính xác?

Số lượng tất cả các loại thẻ trong túi của người dân chúng ta đang tăng đều đặn, vì việc cho vay tiền mặt đã ít phổ biến hơn nhiều so với trước đây. Thẻ tín dụng ngày nay đã trở thành một công cụ phổ biến hơn rất nhiều, nhưng trình độ hiểu biết về tài chính của hầu hết người Nga vẫn ở mức rất thấp. Ngay cả với “đồ nhựa”, nhiều người đi vay cũng không biết thời gian ân hạn là gì và sử dụng nó như thế nào cho đúng

Làm thế nào để gửi một lá thư đã đăng ký một cách chính xác

Đôi khi có nhu cầu chuyển thông tin hoặc tài liệu quan trọng cho người khác. Bạn có thể gửi bằng thư bảo đảm, rất an toàn và nhanh chóng. Nó được đảm bảo sẽ đến được tay người nhận, sẽ được trao tận tay đối với người nhận và người gửi sẽ nhận được biên lai

FSS: xác nhận loại hoạt động. Khi nào và làm thế nào để xác nhận hoạt động chính trong FSS

Theo luật mới cập nhật, tất cả các tổ chức kinh doanh phải xác nhận loại hình hoạt động kinh tế chính (OVED). Trong năm 2017, thủ tục này đã có một số thay đổi. Họ đã đụng đến những gì: tài liệu, thời hạn hay trách nhiệm? Hãy cố gắng tìm ra nó

Cách tạo dự án? Làm thế nào để tự tạo một dự án tốt trên máy tính một cách chính xác?

Nếu bạn muốn trở thành một người thành công, bạn phải biết cách tạo ra các dự án, kỹ năng này sẽ có ích hơn một lần