2026 Tác giả: Howard Calhoun | [email protected]. Sửa đổi lần cuối: 2025-06-01 07:15:42

Phát triển kinh doanh vừa và nhỏ ở Nga có nguồn dự trữ đáng kể. Hãy tự đánh giá: tỷ trọng của các DNVVN trong GDP của cả nước là khoảng 21%, thị trường việc làm chiếm 23,4%. Thực tiễn thế giới giả định chỉ số này cao hơn 2-2,5 lần. Kinh nghiệm tiên tiến trong việc phát triển các doanh nghiệp vừa và nhỏ đã được tích lũy ở Hoa Kỳ, Pháp và Anh. Người ta tin rằng một DNVVN phát triển mang lại cho nền kinh tế đất nước sự ổn định, vì nó dễ dàng thích ứng với những thay đổi kinh tế vĩ mô khác nhau.

Các giai đoạn phát triển luật thuế của Nga cho các doanh nghiệp vừa và nhỏ

Một động lực đáng kể trong sự phát triển của các doanh nghiệp vừa và nhỏ là hệ thống thuế. Cải cách của nó ở Nga bắt đầu vào những năm 90 (hệ thống Liên Xô đơn giản là không hình dung ra một doanh nghiệp như vậy). Quá trình mang tính xây dựng này được bắt đầu vào năm 1996 bởi Luật Liên bang "Về Hệ thống Thuế được Đơn giản hóa". USN "Thu nhập trừ đichi phí”và, như một giải pháp thay thế, hệ thống thuế đơn giản hóa“Thu nhập”đã được đề xuất như những lựa chọn để giảm bớt gánh nặng thuế cho các doanh nhân mới thành lập. Họ đã được tuân thủ vào năm 1998 bởi "Luật về một loại thuế đối với thu nhập chịu thuế …", liên quan đến một số loại hoạt động. Sự cải thiện hơn nữa trong quy định của nhà nước đối với khu vực kinh doanh đã được thể hiện vào năm 2013 với việc thông qua luật “Đánh thuế bằng sáng chế”.

Lợi ích từ hệ thống thuế đơn giản

Thông qua việc giới thiệu một loại thuế duy nhất, các doanh nhân đã được cung cấp một kế toán thuế thực sự đơn giản, cho phép ngay cả những người không được đào tạo về kế toán đặc biệt cũng có thể điền vào sổ đăng ký kế toán - nhật ký thu chi tài chính. Trong nhật ký này, các hồ sơ được lưu giữ theo phương pháp luận của hệ thống thuế đơn giản hóa. "Thu nhập trừ chi phí" - tỷ lệ này được xác định trực tiếp từ sổ nhật ký. Mỗi năm một lần, một tờ khai thuế được nộp, cũng như một báo cáo về bảng lương trung bình. Hệ thống này dành cho các doanh nghiệp vừa và nhỏ trái ngược với cách đánh thuế cổ điển, đề xuất cho pháp nhân một sự thay thế cho thuế giá trị gia tăng, lợi nhuận, tài sản và đối với các doanh nghiệp cá nhân - đối với thuế đánh vào thu nhập của cá nhân và tài sản của cá nhân.

Người ta ước tính rằng các doanh nghiệp trực tiếp đến người tiêu dùng được hưởng lợi thêm 10% do tối ưu hóa thuế ở trên, góp phần tăng lợi nhuận ít nhất 30%.

Ưu đãi đối với trường hợp tạm ngừng kinh doanh

Việc chuyển đổi sang hệ thống thuế đơn giản hóa sẽ giảm thiểuchi phí chính thức cho tinh thần kinh doanh trong một thời kỳ mà hoạt động kinh doanh trên thực tế chưa được tiến hành. Nếu trong thời gian này không có chuyển tiền trong tài khoản ngân hàng, tại quầy thu ngân thì doanh nghiệp thực hiện theo Lệnh số 62n ngày 10/7/2007 của Bộ Tài chính nộp cho cơ quan thuế tờ khai rút gọn. "Với số không" cho đến ngày 20 tháng 1 năm sau, điều này vô ích không bắt buộc anh ta.

Pháp luật về việc sử dụng "đơn giản hóa"

Chương 26.2 của Bộ luật thuế Nga giới hạn rõ ràng quyền sử dụng hệ thống thuế đơn giản hóa đối với quy mô của doanh nghiệp. Doanh nhân (pháp nhân) có thể sử dụng “Thu nhập trừ chi phí” hoặc chỉ đơn thuần là “Thu nhập” làm căn cứ tính thuế trong bối cảnh hệ thống đơn giản hóa nếu doanh nghiệp đáp ứng các tiêu chí nhất định.

"Đơn giản hóa" được khuyến nghị nếu tài sản của công ty không quá 100.000.000 rúp, đội ngũ nhân viên được giới hạn ở một trăm nhân viên và doanh thu trong năm không vượt quá 60.000.000 rúp. Đồng thời, sự tham gia của các pháp nhân khác vào vốn được phép của doanh nghiệp không được vượt quá 25%.

Tùy chọn hệ thống đơn giản hóa

Người nộp thuế đáp ứng các tiêu chí trên được tự do lựa chọn loại hình hệ thống thuế đơn giản hóa: thu nhập trừ chi phí hoặc tổng thu nhập từ tất cả các loại hoạt động thương mại sẽ được người đó lựa chọn độc lập làm cơ sở tính thuế. Trong trường hợp đầu tiên, thuế suất sẽ là 15%, trong trường hợp thứ hai là 6%. Tùy chọn thứ hai được sử dụng ít thường xuyên hơn, nó có lợi cho các hoạt động kinh doanh với chi phí tối thiểu.

Cần lưu ý rằng với tỷ lệ 15%, doanh nhânphải lưu giữ và tính đến các chứng từ xác nhận thực chi. Chúng là cơ sở để giảm việc nộp thuế. Tỷ lệ STS "Thu nhập trừ chi phí" thường được các doanh nhân coi là thực tế hơn và gần gũi hơn với hoạt động kinh doanh đang hoạt động của họ. Do đó, tùy chọn này thường được chọn bởi hệ thống thuế đơn giản hóa.

Nếu chúng ta nói về thông lệ nộp một loại thuế duy nhất, thì khoản thuế đó được nộp vào ngân sách như một khoản tạm ứng, được xác định dựa trên doanh thu của kỳ trước. Ngoài số tiền thuế, doanh nhân cũng phải thanh toán bắt buộc cho các quỹ ngoài ngân sách.

Trong môi trường kinh doanh, người ta thường chấp nhận rằng với sự trợ giúp của hệ thống thuế đơn giản hóa, họ sẽ dễ dàng bắt đầu kinh doanh hơn, đặc biệt nếu thuế STS "Thu nhập trừ chi phí" được chọn, nghĩa là với cơ sở thuế tối thiểu.

Khai thuế

Phương pháp điền tờ khai theo hệ thống thuế đơn giản dành cho pháp nhân và doanh nhân cá nhân được trình bày trong chương 26.2 của Bộ luật thuế hiện hành. Một doanh nhân hoặc một kế toán viên (giám đốc) của một pháp nhân hoàn thành nó và nộp một khoản thuế duy nhất vào ngân sách trong một khung thời gian nhất định. Khai báo USN cho năm qua được cung cấp:

- tổ chức - cho đến ngày 31 tháng 3;

- doanh nhân - cho đến ngày 30 tháng 4.

Thu nhập của hệ thống thuế đơn giản

Mã số thuế của Nga về mặt nghệ thuật. 26.2 xác định ba nhóm thu nhập được tính bởi các pháp nhân và doanh nhân cá nhân theo hệ thống thuế đơn giản:

- từ việc thực hiện các công trình(dịch vụ);

- từ việc bán quyền tài sản và tài sản (được định nghĩa theo Điều 249 của Bộ luật thuế);

- thu nhập từ hoạt động kinh doanh (theo Điều 250 của Bộ luật thuế).

Đồng thời, biên lai của các quỹ được liệt kê trong Nghệ thuật. 251 NK.

Nếu một tổ chức hoặc doanh nhân, làm việc theo hệ thống thuế đơn giản, nhận được cổ tức từ một tổ chức khác và công ty chuyển nhượng sẽ trả, khấu trừ và chuyển thuế thu nhập doanh nghiệp tương ứng, Điều. 214, 275 của Bộ luật thuế của Liên bang Nga, thì trong trường hợp này, cổ tức không được tính vào thu nhập của tổ chức nhận. Thu nhập cũng bao gồm cả tài sản nhận được như một món quà và nhận được theo một thỏa thuận trao đổi, như hệ thống thuế đơn giản hóa ngụ ý. Thu nhập của một doanh nghiệp hoạt động theo hệ thống đơn giản hóa cũng bao gồm một số vấn đề có thể gây tranh cãi về mặt pháp lý. Giả sử, theo thu nhập nhận được thanh toán trước.

Chúng tôi khuyến nghị các doanh nhân không nên tranh chấp không cần thiết với cơ quan thuế về vấn đề này mà nên chấp nhận trước quan điểm của họ (tự mình sẽ rẻ hơn). Theo đoạn 1 của Nghệ thuật. 346.17 của Bộ luật thuế Nga, ngày nhận tiền vào tài khoản hoặc cho thủ quỹ là ngày nhận được thu nhập. Các doanh nhân có thói quen làm việc với các đối tác thích thanh toán trước nên đặc biệt tự làm quen với cách giải thích pháp lý của vấn đề này.

chi phí STS

Một doanh nhân hoặc pháp nhân sử dụng hệ thống thuế đơn giản chỉ nên tính đến những chi phí tương ứng với danh sách được cung cấp trong Điều 346.16 hiện hànhMã số thuế. Cơ quan thuế đối chiếu thu nhập do doanh nghiệp kê khai trong năm gần nhất với thu nhập thực tế được thể hiện qua hồ sơ chứng từ chính trong nhật ký giao dịch (tự điền đầy đủ chứng từ). Họ cũng phân tích cẩn thận các chi phí ảnh hưởng đến thuế đã định.

Tóm lại, hệ thống thuế đơn giản hóa liên quan đến các khoản chi phí liên quan đến hoạt động kinh doanh chính. Chúng bao gồm, ví dụ:

- mua, sản xuất, sửa chữa tài sản cố định;

- mua lại vốn lưu động;

- thuê;

- lương;

- thuế và các khoản thanh toán bắt buộc;

- chi phí đi lại;

- đi công tác;

- chi phí cho việc vay vốn ngân hàng.

Doanh nhân nên lưu ý rằng hệ thống thuế đơn giản được thiết kế để tuân thủ nghiêm ngặt danh sách được quy định. Chúng tôi nhớ lại rằng các khoản chi phí phải được kiểm tra theo danh sách nghiêm ngặt được trình bày trong Điều 346.16 của Bộ luật Thuế.

Ý nghĩa kinh tế của "sự đơn giản hóa"

Như thực tế cho thấy, hệ thống thuế này rất phổ biến đối với các doanh nhân mới thành lập. Thật vậy, một doanh nghiệp non trẻ đang đạt được động lực theo cách tự nhiên, theo các thông số của nó, nằm trong tiêu chí “đơn giản hóa” và do đó, tiết kiệm tiền bằng cách sử dụng thuế ưu đãi.

Tuy nhiên, vượt quá doanh thu 60 triệu rúp. hoặc tài sản 100 triệu rúp, nhân sự 100 người, một doanh nghiệp theo logicsự phát triển của nó nên chuyển sang đánh thuế VAT, thuế thu nhập, v.v. Tức là, về nguyên tắc, thuế USN "Thu nhập trừ chi phí" nên được các doanh nhân từ bỏ. Tuy nhiên, một số vẫn tiếp tục tư duy theo kiểu cũ, không để ý đến cơ hội kinh doanh mới của mình, đã bung ra từ “quần ngắn” - cơ hội tăng năng suất lao động; thu hút các nhà đầu tư mới; đơn giản hóa các quy trình nội bộ; giảm tỷ trọng chi phí hành chính; cải thiện các điều khoản hợp tác cung cấp cho các đối tác. Họ làm điều đó như thế nào?

Nhân tạo "trì hoãn" giai đoạn đơn giản hóa thuế

Thay vì chuyển sang tiêu chí công việc mới, những doanh nhân này tiếp tục làm việc theo “nếp cũ”, cụ thể là cố gắng giữ cho việc hạch toán thuế của hệ thống thuế đơn giản hóa “thu nhập trừ chi”. Những nhà kinh doanh kém may mắn như vậy, thay vì xây dựng một cấu trúc công ty mới, hãy xem ưu tiên trong việc tạo ra các điều kiện tiên quyết giả tạo để duy trì các lợi ích thuế cũ do một loại thuế duy nhất mang lại với sự “đơn giản hóa”. Họ chia cơ cấu công ty của mình thành các pháp nhân riêng biệt, mỗi pháp nhân đều tuân theo các tiêu chí của hệ thống thuế đơn giản hóa. Tuy nhiên, cách tiếp cận như vậy đối với họ dẫn đến chi phí đáng kể cho các cơ hội bị mất, mà chúng tôi sẽ cố gắng chỉ ra bên dưới.

Chi phí tổ chức và thuế khi "chia nhỏ" cơ cấu doanh nghiệp

Về mặt hình thức, mỗi doanh nghiệp nhỏ như vậy đều độc lập và có sự quản lý "riêng". Trong thực tế, đây là một "bong bóng xà phòng". Chủ doanh nghiệp, thay vì quản lý tập trung và hiệu quả tất cảcấu trúc từ một "trung tâm duy nhất", bạn phải thương lượng với từng "chư hầu" của mình.

Việc chuyển đổi từ quản lý cổ điển sang các mối quan hệ không chính thức như vậy sẽ làm phức tạp và rối ren quy trình làm việc của các doanh nghiệp nhỏ, điều này rất dễ nhận thấy đối với một chuyên gia thuế có kinh nghiệm. Thủ tục khiếu nại với một doanh nhân rằng kế toán của anh ta đối với hệ thống thuế đơn giản “Thu nhập trừ chi phí” là không hợp lý đã được thảo ra và chuyển nguồn tài chính thực sự ra khỏi doanh nghiệp.

Giá trị thực của doanh nghiệp đang giảm

Tuy nhiên, một số doanh nhân thành công quản lý để phát triển một cấu trúc "phân mảnh" như vậy. Tuy nhiên, sớm hay muộn, một câu hỏi tự nhiên nảy sinh về đầu tư từ bên ngoài vào vốn của doanh nghiệp hoặc về việc bán nó. Theo chúng tôi hiểu, việc sử dụng một hệ thống thuế đơn giản hóa trong những trường hợp này lại trở thành một lực cản. Các nhà đầu tư nghi ngờ về một doanh nghiệp phân khúc, họ coi trọng sự tối ưu hóa và khả năng quản lý. Và lợi nhuận của một doanh nghiệp như vậy, thu được thông qua các ưu đãi thuế đáng ngờ, được họ đánh giá quá cao với sự trợ giúp của hệ số tài chính. Kết quả là giá thực tế của một doanh nghiệp giảm xuống.

Kết

Chính sách thuế đặc biệt (bao gồm hệ thống thuế đơn giản của Nga) được nhiều quốc gia thực hiện liên quan đến các doanh nghiệp vừa và nhỏ. Hỗ trợ thuế cho các doanh nghiệp vừa và nhỏ có thể thay đổi như thế nào trong tương lai của Nga?

Ý kiến của chúng tôi là trong vấn đề khá tế nhị này, nó không đáng để phát minh raxe đạp. Sẽ hứa hẹn hơn nhiều nếu sử dụng kinh nghiệm của các trạng thái khác. Ví dụ, Hoa Kỳ, Anh, Pháp. Những quốc gia này, kỳ lạ thay, thể hiện các cách tiếp cận khác nhau đối với thuế, kích thích sự phát triển của các doanh nghiệp nhỏ với sự giúp đỡ của nó.

Theo các chuyên gia, chương trình hỗ trợ của nhà nước hiệu quả nhất hoạt động tại Hoa Kỳ, quốc gia dẫn đầu thế giới được công nhận về sự phát triển của các doanh nghiệp vừa và nhỏ. Thay vì các chế độ thuế ở Thế giới Mới, thuế thu nhập được trả ở mức thấp hơn. Ví dụ, nếu lợi nhuận hàng năm của doanh nghiệp không vượt quá 50.000 đô la, thì thuế suất 15% sẽ được áp dụng, khi lợi nhuận tăng thêm trong khoảng 50-70.000 đô la, tỷ lệ phần trăm thuế sẽ tăng tương ứng - lên đến 25%.

Khác với Mỹ, Pháp, cũng như Nga, áp dụng các chế độ thuế ưu đãi đặc biệt cho các DNVVN. Đồng thời, việc đánh thuế đối với các DNVVN trong các ngành công nghiệp đổi mới cũng được giảm 50%. Có một thực tiễn nhân đạo về việc hoãn thuế ở "đất nước của những người lính ngự lâm" đối với các doanh nghiệp nhỏ.

Người Anh đã hành động khác biệt: về nguyên tắc, họ không khai báo các doanh nghiệp vừa và nhỏ, đã cho các doanh nhân có thu nhập dưới 15.000 bảng Anh quyền sử dụng một tờ khai đơn giản hóa, đặc biệt là "không có sự phân biệt" về các chi tiết của cách họ hiển thị tài sản và hoạt động của mình. Một hỗ trợ pháp lý đáng kể cho các doanh nhân Anh là cơ bản được miễn trừ các khoản thanh toán trước (nếu nghĩa vụ tài chính hàng năm của họ được thanh toán đúng hạn và số tiền dưới 500£.) Ở Foggy Albion, cũng có những ưu đãi về thuế cho các doanh nhân mới thành lập khi họ mua thiết bị công nghệ.

Nga sẽ tiến xa hơn trong việc xây dựng luật thuế cho các doanh nghiệp vừa và nhỏ? Điều này sẽ phụ thuộc vào việc các đại biểu thông qua các luật liên quan, những người sẽ do chính người Nga bầu chọn.

Đề xuất:

Tính toán thu nhập trung bình khi sa thải: quy trình tính toán, quy tắc và tính năng đăng ký, tích lũy và thanh toán

Để tự tin vào tính đúng đắn của tất cả các phép tính kế toán khi nghỉ việc, bạn có thể dễ dàng tự mình thực hiện tất cả các phép tính. Việc tính toán thu nhập trung bình khi sa thải được thực hiện theo một công thức đặc biệt, với tất cả các tính năng, được đưa ra và mô tả trong bài báo. Ngoài ra trong tài liệu, bạn có thể tìm thấy các ví dụ về tính toán cho rõ ràng

Thu nhập thêm. Thêm thu nhập. Nguồn thu nhập bổ sung

Nếu ngoài thu nhập chính, bạn cần có thêm thu nhập để có thể chi tiêu nhiều hơn, làm quà cho mình và người thân thì từ bài viết này bạn sẽ học được nhiều thông tin bổ ích

Thuế "Thu nhập trừ chi phí": tính năng, ưu nhược điểm

Thuế thu nhập trừ chi phí có nhiều lợi thế đáng kể cho mọi doanh nhân so với các hệ thống khác. Bài báo giải thích khi nào chế độ thuế này có thể được sử dụng, cũng như cách tính chính xác số tiền phí. Các quy tắc để lập tờ khai thuế và các sắc thái của việc duy trì KUDiR được đưa ra

Mã thu nhập 4800: bảng điểm. Thu nhập khác của người nộp thuế. Mã thu nhập trong 2-NDFL

Bài viết trình bày khái quát về căn cứ tính thuế thu nhập cá nhân, các khoản được miễn thuế, mã số thu nhập. Đặc biệt chú ý giải mã mã thu nhập 4800 - thu nhập khác

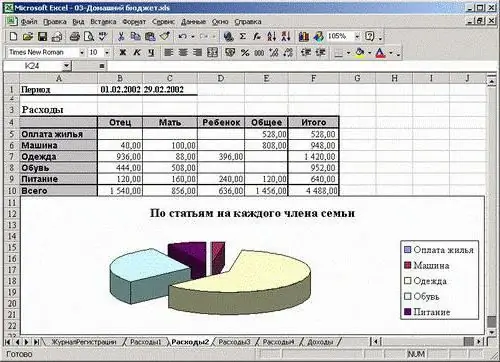

Thu nhập và chi phí của gia đình - các tính năng và khuyến nghị tính toán

Duy trì ngân quỹ gia đình không phải là một câu hỏi dễ dàng. Bạn cần biết cách thực hiện đúng thao tác này. Điều gì có thể giúp đỡ? Làm thế nào để lập ngân sách? Làm thế nào để tiết kiệm và thậm chí tích lũy nó? Tất cả những bí mật của quá trình này được trình bày trong bài báo