2026 Tác giả: Howard Calhoun | [email protected]. Sửa đổi lần cuối: 2025-01-24 13:27:51

Các thương nhân Nga đã quen với việc sử dụng một công cụ như hợp đồng tương lai trong các hoạt động của họ. RTS, MICEX và các sàn giao dịch khác có thể thực hiện điều này liên quan đến một loạt các giao dịch tài chính. Các tính năng của việc thực hiện các chiến lược giao dịch liên quan là gì? Hợp đồng tương lai là gì và chúng giúp các nhà giao dịch kiếm tiền như thế nào?

Tương lai là gì

Theo định nghĩa được chấp nhận chung giữa các nhà giao dịch, hợp đồng tương lai là công cụ tài chính cho phép thực hiện hợp đồng tương lai trên tài sản cơ sở, ngụ ý thỏa thuận giữa người mua và người bán về giá cả và các điều khoản của giao dịch. Đổi lại, các khía cạnh khác của nội dung này, chẳng hạn như, ví dụ, số lượng, màu sắc, khối lượng, v.v., được thương lượng theo các thông số kỹ thuật riêng của thỏa thuận. Hợp đồng tương lai là một công cụ tài chính khá phổ biến. Chúng có thể được điều chỉnh cho phù hợp với nhiều lĩnh vực giao dịch khác nhau.

Futures là phái sinh?

Vâng, đây là sự đa dạng của họ. Thuật ngữ "phái sinh" được nhiều nhà giao dịch hiểu là từ đồng nghĩa với cụm từ "công cụ tài chính phái sinh", nghĩa là một công cụ bổ trợ cho các giao dịch mua bán cổ điển. Hợp đồng phái sinh và hợp đồng tương lai là một thỏa thuận bằng văn bản xác định các điều khoản của hợp đồng cho người bán và người mua. Đặc thù của bất kỳ công cụ phái sinh nào là trên thực tế, bản thân nó có thể là đối tượng của một hợp đồng mua bán. Tức là, có thể không có chuyển hàng thực sự từ nhà cung cấp đến người mua.

Lịch sử tương lai

Để nghiên cứu bản chất của hợp đồng tương lai một cách đầy đủ chi tiết, sẽ rất hữu ích khi biết các công cụ tài chính này xuất hiện như thế nào, các giai đoạn lịch sử chính của việc đưa chúng vào lưu thông tài chính là gì. Một số nhà giao dịch tin rằng cơ chế của mối quan hệ giữa người bán và người mua, ngày nay phù hợp với định nghĩa của hợp đồng tương lai, đã xuất hiện rất lâu trước khi công cụ được đề cập xuất hiện trên thị trường. Như thường lệ trong kinh tế học, đầu tiên một hiện tượng xuất hiện, sau đó là một thuật ngữ đặc trưng cho nó.

Thị trường đòi hỏi sự đổi mới

Một trong những loại hàng hóa chính luôn là ngũ cốc. Nếu chúng ta nói về giai đoạn cho đến cuối thế kỷ 19 - đầu thế kỷ 20, thì nó hoàn toàn nằm trong số những mặt hàng chủ chốt của thương mại thế giới. Những người nông dân trồng ngũ cốc đã vận chuyển chúng đến khách hàng của họ bằng đường bộ hoặc đường biển. Thường có tình trạng dư cung hàng hóa trên thị trường ngũ cốc vào mùa thu - nông dân cố gắng bán cây trồng của họ càng sớm càng tốt. Đổi lại, vào mùa xuân, có thể thiếu ngũ cốc, mà đơn giản là không có thời gian để phát triển, trong khi những gì không bán được có thời gian để hư hỏng ngay cả vào mùa thu, vì thường không có nơi nào để cất giữ. Thị trường cần bằng cách nào đó để giải quyết sự mất cân bằng này. Đây là cách các công cụ tài chính thuật ngữ xuất hiện, cho phép người nông dân trồng ngũ cốc, cũng như các nhà cung cấp bất kỳ hàng hóa nào khácloại nông sản, để ký hợp đồng với người mua ngay cả trước khi ngũ cốc có thời gian chín hoặc đến điểm bán.

Dụng cụ đa năng

Những thỏa thuận đó bắt đầu được gọi là chuyển tiếp (từ tiếng Anh trở đi - "chuyển tiếp"). Có thể nói, hợp đồng tương lai là sự điều chỉnh của hợp đồng kỳ hạn với những đặc thù của giao dịch trên thị trường chứng khoán. Các chuyên gia liên kết sự xuất hiện của chúng với các tiêu chuẩn giao dịch đã được thiết lập trong kinh doanh, nhờ đó các thỏa thuận liên quan có thể được ký kết bất kể loại hàng hóa được bán. Do đó, giao dịch kỳ hạn đã lan rộng sang các giao dịch trong đó không chỉ bán và mua ngũ cốc và các sản phẩm nông nghiệp khác, mà còn cả nguyên liệu thô, kim loại, một số sản phẩm thực phẩm chế biến sẵn: đường, cà phê, v.v. Sang một giao dịch tương đối mới, nếu chúng ta nói về lịch sử của quan hệ hàng hóa, trao đổi tài chính cũng đã thích ứng với công cụ.

Từ hàng hóa đến chỉ số chứng khoán

Có bằng chứng cho thấy giao dịch hợp đồng tương lai đầu tiên được thực hiện trên sàn giao dịch Dow Jones cho các giao dịch trên chỉ số cùng tên. Kết quả là, các nhà tài chính đã nhận được một công cụ tuyệt vời để bảo đảm rủi ro tài chính - giống như các nhà cung cấp ngũ cốc có thể làm vào mùa thu. Theo thời gian, hợp đồng tương lai chỉ số đã trở nên phổ biến đến mức khối lượng giao dịch đôi khi vượt xa khối lượng giao dịch cổ điển.

Hợp đồng tương lai ngoại hối

Công cụ tài chính mới cũng bắt đầu thâm nhập vào thị trường ngoại hối. Một trong những yếu tố khiến các nhà giao dịch quan tâm đến việc sử dụng hợp đồng tương lai là,Theo một số chuyên gia, việc bãi bỏ "bản vị vàng" ở Hoa Kỳ vào năm 1971. Ngay sau khi áp dụng các định mức mới, báo giá trên thị trường tiền tệ thế giới bắt đầu biến động mạnh. Các nhà giao dịch cho rằng hợp đồng tương lai là công cụ giúp thị trường vượt qua giai đoạn biến động cao.

Các cơ chế giao dịch phù hợp đã được đưa ra và do mức độ phổ biến nhanh chóng của chúng, các chuyên gia cho rằng đây chính xác là những gì thị trường yêu cầu. Hợp đồng tương lai đối với đồng đô la và đồng rúp, như đã lưu ý trong một số nguồn, được kết thúc lần đầu tiên vào tháng 4 năm 1998. Vào ngày đầu tiên giao dịch, tổng số lượng hợp đồng đã vượt quá 200 triệu rúp.

Tương lai ở Nga

Nhân tiện, lịch sử giao dịch hối đoái của Nga bắt nguồn từ thời Peter Đại đế. Và vào đầu thế kỷ 20, theo một số dữ liệu, 87 sàn giao dịch hàng hóa đã hoạt động ở Nga. Từ cuối những năm 1920 đến năm 1991, thể chế thương mại này không hoạt động ở nước ta. Nhưng sau khi Nga chuyển đổi sang thị trường tự do, nó đã trở thành một trong những thị trường quan trọng đối với nền kinh tế đất nước.

Các giao dịch đầu tiên với hợp đồng tương lai bắt đầu diễn ra ở Nga khi nào? Có bằng chứng cho thấy những tiền lệ đầu tiên về việc sử dụng công cụ tài chính này đã được ghi nhận vào năm 1996 trên Sở Giao dịch Chứng khoán St. Các bài báo phân tích đầu tiên bắt đầu xuất hiện, trong đó các luận văn được đưa ra về triển vọng của việc sử dụng hợp đồng tương lai trong giao dịch của Nga. Vào những năm 1990, các hợp đồng về trái phiếu của bang và thành phố bắt đầu được thực hiện thông qua công cụ tài chính này.

Futures (RTS và MICEX) hiện được áp dụng trên cả hai sàn giao dịch chứng khoán lớn của Nga. Công ty đầu tiên thậm chí còn có một phân khúc chuyên biệt để giao dịch với công cụ tài chính này - FORTS. Hợp đồng tương lai và quyền chọn có sẵn trên FORTS (một cách phổ biến khác để giao kết hợp đồng). Nhân tiện, sẽ rất hữu ích khi xem xét sự khác biệt của chúng.

Sự khác biệt giữa hợp đồng tương lai và quyền chọn là gì

Tiêu chí quan trọng để phân biệt hợp đồng tương lai với quyền chọn là chủ sở hữu của hợp đồng tương lai phải thực hiện các điều khoản của thỏa thuận. Đổi lại, công cụ tài chính thứ hai cho phép bên tham gia giao dịch không phải thực hiện các điều kiện quy định trong hợp đồng. Ví dụ: không bán cổ phiếu nếu chúng đã giảm giá so với giá tại thời điểm mua.

Các loại hợp đồng tương lai. Đã tổ chức

Tuy nhiên, chúng ta hãy tiếp tục nghiên cứu về tương lai. Các thương nhân hiện đại phân loại chúng thành hai loại. Đầu tiên, có cái gọi là hợp đồng tương lai theo giai đoạn. Chúng đại diện cho một hợp đồng, tại thời điểm thực hiện mà người mua cam kết có được và người bán - nhượng lại số lượng tài sản được chỉ định trong đặc điểm giao dịch. Trong trường hợp này, giá tương lai sẽ là giá đã được ấn định tại cuộc đấu giá gần đây nhất. Nếu hợp đồng hết hạn và người bán không nhượng lại tài sản, anh ta có thể phải đối mặt với hình phạt.

Giải quyết

Cũng có tương lai giải quyết. Điểm đặc biệt của họ là người bán và người mua tự thanh toán số tiền tạo nên sự khác biệt giữa giá của tài sản tại thời điểm ký kết và thực hiện thỏa thuận, bất kể việc giao hàng thực tế là gì.

Cấu trúc đặc tả hợp đồng tương lai

Mộtmột trong những yếu tố quan trọng của giao dịch tương lai là đặc điểm kỹ thuật. Nó là một nguồn trong đó các điều khoản cơ bản của hợp đồng được cố định. Cấu trúc của các đặc điểm kỹ thuật của loại giao dịch đang được xem xét thường như sau: tên của thỏa thuận được chỉ ra, loại cụ thể của nó - quyết toán hoặc giai đoạn, giá trị của tài sản cơ bản, các điều khoản, cũng như một số thông số đầu cơ. Trong số những điều quan trọng, người ta có thể đặt tên cho một đánh dấu hoặc một bước thay đổi giá tối thiểu.

Giá trị của nó phụ thuộc vào tài sản cụ thể. Đối với lúa mì, nếu chúng ta nói về các sàn giao dịch chính trên thế giới, đây là khoảng 5 cent / tấn. Khi biết khối lượng của hợp đồng tương lai là bao nhiêu, nhà giao dịch có thể dễ dàng tính toán tổng mức thay đổi giá cho toàn bộ số lượng tài sản. Ví dụ: nếu có một thỏa thuận cho 200 tấn lúa mì, thì bạn có thể tính toán rằng mức điều chỉnh giá tối thiểu sẽ là $ 10.

Hợp đồng tương lai dầu

Bạn giao dịch, chẳng hạn, Brent và các loại dầu tương lai khác như thế nào? Rất đơn giản. Trên các sàn giao dịch hàng hóa hiện đại, loại dầu được chỉ định được giao dịch, cũng như hai loại nữa - Light Sweet và WTI. Tất cả chúng đều được gọi là loại đánh dấu, vì các loại dầu khác được định giá dựa trên mối tương quan của chúng với giá trị của những loại dầu được giao dịch. Hợp đồng vàng đen được thực hiện trên hai sàn giao dịch chính - NYMEX, ở New York và ICE, ở London. Đối với Mỹ, dầu Ngọt nhẹ được giao dịch, đối với Anh là một - hai hạng khác. Đặc thù của giao dịch vàng đen là chúng hoạt động suốt ngày đêm.

Một hướng dẫn chung choCác thương nhân trên hành tinh ưa chuộng loại dầu Brent. Dầu này là chất đánh dấu cho một phần đáng kể các loại vàng đen trên thế giới, bao gồm cả dầu Urals của Nga. Đúng, như một số nhà phân tích lưu ý, có những nhà hoạt động trong số các nhà giao dịch không coi việc giữ Brent làm tiêu chuẩn là điều cần thiết. Lý do chính là nó chỉ được khai thác chủ yếu ở Biển Bắc, trong các mỏ của Na Uy. Cổ phiếu của họ đang giảm, do đó, như một số nhà phân tích tin rằng, tính thanh khoản của hàng hóa đang giảm và giá dầu có thể không phản ánh xu hướng thực tế của thị trường.

Hợp đồng tương laiBrent có thể được dễ dàng nhận ra bằng tên viết tắt BRN của sàn giao dịch ICE London. Tên đầy đủ của hợp đồng nghe có vẻ như Dầu thô Brent. Dầu được cung cấp theo hợp đồng hàng tháng. Theo đó, các giao dịch có thể được kết thúc vào khoảng thời gian một tháng. Thời hạn hợp đồng tối đa là 8 năm. Có kỳ hạn dầu ngắn hạn và kỳ hạn dài. Giá trị của hợp đồng tương ứng là 1.000 thùng. Giá trị của 1 lần đánh dấu là một xu, tức là mức thay đổi tối thiểu trong giá hợp đồng là $ 10.

Làm thế nào để thắng trong giao dịch dầu bằng hợp đồng tương lai? Theo một số nhà kinh tế, báo giá dầu phụ thuộc vào tình hình kinh tế toàn cầu. Nếu một người thành thạo về chủ đề này, thì anh ta có thể cố gắng ký hợp đồng mua hoặc bán dầu ở mức giá đã định, từ đó mở một vị thế mua hoặc bán tương ứng. Giả sử, với giá dầu là 80 đô la một thùng, một người giả định rằng trong 3 tháng nữa giá nguyên liệu thô sẽ tăng lên 120 đô la. Anh ta tham gia vào 1 hợp đồng mua tối thiểuvàng đen với giá $ 90 một thùng. Đi kèm 3 tháng. Dầu, như dự đoán, tăng giá lên 120 đô la mỗi thùng, và theo ý của nhà kinh doanh, nó hóa ra ở mức giá 90 đô la. Theo các điều khoản của sàn giao dịch, khoản chênh lệch bắt buộc là 40 đô la sẽ được cộng dồn ngay lập tức cho anh ta.

Hợp đồng tương lai và tiền tệ

Rõ ràng, để giao dịch sử dụng hợp đồng dầu kỳ hạn, một nhà giao dịch sẽ cần các khoản đầu tư tài chính đáng kể. Quy mô hợp đồng tối thiểu, như chúng tôi đã lưu ý, là 1 nghìn thùng, có nghĩa là, nếu chúng tôi lấy giá vàng đen hiện tại, không phải cao nhất, thì sẽ phải đầu tư khoảng 50 nghìn đô la. Tuy nhiên, một nhà giao dịch có cơ hội kiếm tiền bằng cách tham gia hợp đồng tương lai đối với đồng đô la, trên MICEX chẳng hạn. Theo các điều khoản của sàn giao dịch, quy mô hợp đồng tối thiểu là 1.000 đô la. Đánh dấu - 10 kopecks.

Ví dụ: một người giả định rằng đô la Mỹ sẽ giảm từ 65 rúp hiện tại xuống 40. Anh ta mở một vị thế mua để bán một hợp đồng với mức giá, ví dụ, 50 đô la, thời hạn là 1 tháng. Một tháng sau, đồng rúp thực sự củng cố vị thế của nó - lên đến 40 đơn vị trên một đô la Mỹ. Mặt khác, một người có quyền bán số lượng quy định trong đặc điểm kỹ thuật hợp đồng với tỷ giá 50 đô la và thu được 10 rúp từ mỗi đơn vị tiền Mỹ từ chênh lệch tỷ giá hối đoái. Nhưng nếu anh ta không đoán được với khóa học, anh ta sẽ phải thực hiện nghĩa vụ của mình với sàn giao dịch bằng cách này hay cách khác. Điều này thường xảy ra bằng cách đặt một khoản tiền gửi có kích thước cần thiết vào tài khoản của nền tảng giao dịch.

Cơ chế thu nhập tương tự khi giao dịch cổ phiếu của doanh nghiệp. Khi cân,Với phân tích đủ điều kiện về tình trạng của thị trường, một nhà giao dịch có thể tin tưởng vào thu nhập tuyệt vời thông qua hợp đồng tương lai. Giao dịch trên các sàn giao dịch hiện đại đủ thoải mái, minh bạch và được luật pháp Nga bảo vệ. Theo quy luật, một nhà giao dịch có các công cụ phân tích thuận tiện theo ý của mình, ví dụ: biểu đồ tương lai cho một tài sản đã chọn. Việc sử dụng cơ chế tài chính phù hợp giữa các nhà tài chính Nga đã trở nên khá phổ biến.

Đề xuất:

Kiểm tra khả năng phù hợp nghiệp vụ đối với nhân viên của Bộ Nội vụ. Những cái nào nên được thực hiện và tại sao nó được thực hiện?

Làm thế nào để kiểm tra xem một người nào đó có thể phục vụ trung thực và hiệu quả vì lợi ích của nhân dân trong Bộ Nội vụ hay không? Có những bài kiểm tra đặc biệt cho điều này, thậm chí bất kỳ người nào cũng có thể vượt qua chúng để xác định đặc điểm tính cách của họ. Những bài kiểm tra này là gì? Đọc bên dưới

Trao đổi hoạt động như thế nào? Cách thức hoạt động của sàn giao dịch chứng khoán

Tất cả các ví bitcoin cơ bản đều có một nhược điểm đáng kể - chúng chỉ hoạt động với bitcoin và không thể chuyển đổi nó thành đô la hoặc một loại tiền tệ khác. Ngay sau khi doanh thu của thị trường tiền điện tử và giá đạt đến đỉnh cao ngất trời, nhiều sàn giao dịch bắt đầu xuất hiện cung cấp dịch vụ trao đổi tiền tệ

Nhà tạo lập thị trường là người tham gia chính vào thị trường Ngoại hối. Nó hoạt động như thế nào và giao dịch với nó như thế nào?

Những người mới bắt đầu giao dịch trên thị trường Ngoại hối, việc đầu tiên họ làm là tìm kiếm những hướng dẫn hay và xem hàng loạt video. Thật không may, không phải tất cả chúng đều hình thành một ý tưởng đúng đắn về cơ chế hoạt động của thị trường. Vì vậy, nhiều "bậc thầy" về giao dịch áp đặt ý tưởng rằng nhà tạo lập thị trường là đối thủ chính của nhà giao dịch, kẻ cố gắng lấy đi tất cả lợi nhuận và vốn của họ. Nó có thực sự không?

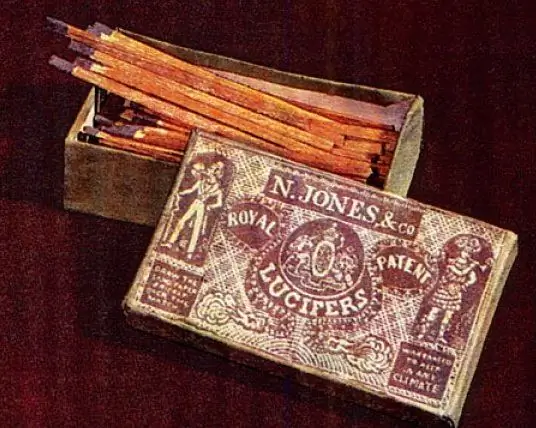

Các trận đấu trước đây được làm như thế nào và ngày nay chúng được tạo ra như thế nào? Trận đấu Thụy Điển

Bài báo dành cho lịch sử tạo ra các que diêm - từ những nguyên mẫu đầu tiên của chúng đến những nguyên mẫu hiện đại. Nó cũng kể về các trận đấu nổi tiếng của Thụy Điển, sự tiến hóa của các thành phần hóa học trong đầu que diêm và các miếng dán cho hộp

Làm thế nào để mua dầu trên sàn chứng khoán? Họ giao dịch trên sàn giao dịch dầu như thế nào?

Việc mua dầu trên sàn chứng khoán ngày nay có thể được thực hiện từ bất kỳ nơi nào trên thế giới nhờ vào dịch vụ trung gian của các công ty môi giới. Tiếp cận thiết bị đầu cuối, Internet, một số vốn nhỏ và một dự báo đáng tin cậy - đây là tất cả những gì cần thiết để hoạt động kinh doanh nguyên liệu thô