2026 Tác giả: Howard Calhoun | calhoun@techconfronts.com. Sửa đổi lần cuối: 2025-01-24 13:28:02

Trường hợp tổ chức đồng thời thực hiện các giao dịch chịu thuế và không chịu thuế GTGT thì tổ chức đó có nghĩa vụ hạch toán riêng số thuế. Điều này được cung cấp cho trong Nghệ thuật. 170 của Bộ luật thuế của Liên bang Nga. Phí giao dịch chịu thuế được khấu trừ. Trong một tình huống khác, cần phải tính tỷ trọng cho từng kỳ tính thuế theo lượng hàng hóa vận chuyển. Đặc biệt cho những mục đích này, quy tắc "5 phần trăm" đối với VAT đã được phát triển. Ví dụ về cách tính số tiền thuế trong các tình huống khác nhau sẽ được thảo luận chi tiết bên dưới.

Cốt

Các tổ chức thương mại thường phải kết hợp chế độ thuế chung với một loại thuế duy nhất. Sự hiện diện của các nghiệp vụ xuất khẩu cũng là cơ sở để hạch toán riêng. Nguyên nhân là do khi xuất khẩu, thuế GTGT được khấu trừ vào ngày cuối cùng của tháng khi có chứng từ xác nhận việc sử dụng thuế suất bằng 0 cho nghiệp vụ đó. Thủ tục tính thuế đối với các giao dịch này do chính sách kế toán xác định.

Chúng ta hãy xem xét kỹ hơn cách các tổ chức đó thực hiện kế toán thuế GTGT riêng biệt.

Các tài khoản phụ cho tài khoản 19 được sử dụng để phản ánh việc phân bổ số thuế trong Phân phối BU.được thực hiện trong kỳ mà hàng hóa đã được tính đến. Do đó, tỷ trọng được thực hiện theo chỉ tiêu so sánh - giá vốn có và chưa có thuế GTGT. Kế toán kép cũng được thực hiện nếu tổ chức có các hoạt động được thực hiện bên ngoài Liên bang Nga.

Ví dụ 1

Hãy xem xét một tình huống tiêu chuẩn. Trong quý, công ty đã xuất xưởng các sản phẩm trị giá 1,2 triệu rúp, bao gồm các mặt hàng chịu thuế - 0,9 triệu rúp. Số tiền thuế do các nhà cung cấp trình bày là 100 nghìn rúp. Vì giá vốn hàng hóa không chịu thuế là 250 nghìn rúp, hệ số tính toán là 0,75 nên không phải 100 nghìn rúp mà chỉ có thể lấy 75 nghìn rúp làm khoản khấu trừ. (1000, 75). Và chỉ 25% có thể được tính vào giá vốn hàng mua: 1, 20, 25=0,3 triệu rúp

Tính

Phân bổ thuế GTGT đầu vào như thế nào? Doanh nghiệp có thể đăng ký tài sản cố định và tài sản vô hình vào tháng đầu tiên của quý. Trong những trường hợp như vậy, tỷ lệ được xác định dựa trên tỷ trọng của chi phí hàng hóa được vận chuyển được sản xuất trên một máy mới trong tổng doanh số bán hàng của tháng mà đối tượng được tính đến.

Chi phí của dịch vụ cung cấp khoản vay và giao dịch REPO được tính dựa trên số thu nhập dưới dạng lãi suất cộng dồn. Một ngoại lệ là khoản vay không lãi suất, chi phí bằng không. Các hoạt động như vậy không ảnh hưởng đến tỷ lệ

Khi tính toán Ngân hàng Trung ương sẽ tính chênh lệch giữa giá bán và chi phí mua lại. Đồng thời, các giao dịch miễn thuế VAT cũngnên được bao gồm trong chi phí của công việc.

Ví dụ 2

Trong quý, công ty đã bán được hàng hóa trị giá 2 triệu rúp, trong đó có 1.750 nghìn rúp. chịu thuế và 250 nghìn rúp. không phải chịu thuế. Các nhà cung cấp đã nộp 180 nghìn rúp để khấu trừ

Hệ số cho các phép tính tiếp theo là 0,875 Từ hàng hóa đã mua, bạn có thể lấy: 1800, 875=157,5 nghìn rúp. Còn lại 22,5 nghìn rúp. nên được phản ánh trong giá vốn hàng hóa.

Quy tắc 5%

Đối với những trường hợp tỷ trọng chi phí của các nghiệp vụ không chịu thuế nhỏ hơn 5% tổng số chi phí, công ty không được hạch toán riêng. Thủ tục tính tổng số chi phí khi tính toán hàng rào không được quy định trong luật. Doanh nghiệp có thể phát triển phương pháp luận hợp lý của riêng mình và sửa chữa nó trong chính sách kế toán.

Khi tính toán cổ phiếu, tất cả doanh thu chưa có thuế GTGT đều được tính đến: giao dịch miễn thuế, doanh thu được tính, chi phí giao dịch bên ngoài Liên bang Nga. Đối với nhóm thứ nhất, cả chi phí kinh doanh trực tiếp và chi phí kinh doanh chung đều được tính đến. Tức là, bạn cần cộng tất cả các chi phí, cộng thuế VAT của chi phí chung theo tỷ lệ thích hợp, sau đó chia số tiền thu được cho số chi phí.

Quy tắc VAT "5 phần trăm", sẽ được tính toán bên dưới, không thể áp dụng cho các giao dịch xuất khẩu. Điều này được cung cấp cho trong Nghệ thuật. 170 NK. Đối với các giao dịch như vậy, thuế suất VAT là 0%. Đó là, nếu:

- không đạt được rào cản;

- doanh nghiệp có xuấthoạt động;

bạn cần hạch toán thuế GTGT riêng.

5 Ví dụ về Quy tắc Phần trăm

Chi phí trực tiếp của doanh nghiệp cho các giao dịch chịu thuế trong quý thứ hai lên tới 15 triệu rúp và không chịu thuế - 750 nghìn rúp. Chi phí kinh doanh chung - 3,5 triệu rúp. Chính sách kế toán quy định việc phân bổ chi phí tương ứng với doanh thu, tương ứng trong kỳ báo cáo lên tới 21 triệu rúp. và 970 nghìn rúp.

Chi phí kinh doanh chung cho các giao dịch không chịu thuế: 3,5(0,97 / (21 + 0,97)))=154,529 nghìn rúp, hay 4,7%. Vì khoản này không vượt quá 5% nên công ty được khấu trừ toàn bộ thuế GTGT đầu vào của quý 2.

Thuật toán kế toán

Để hiểu rõ thuế suất VAT áp dụng đối với hàng hóa nào và cách xác định số thuế đầu vào, bạn có thể sử dụng trình tự các thao tác sau:

1. Tính số thuế GTGT đã trình bày có thể được khấu trừ. Nếu hàng hóa mua vào có thể được quy trực tiếp cho hoạt động được miễn thuế thì thuế GTGT được tính vào giá vốn của hàng hóa đó. Trong các trường hợp khác, số thuế được khấu trừ.

2. Ở giai đoạn tiếp theo, bạn cần áp dụng quy tắc "5 phần trăm" cho VAT, ví dụ tính toán đã được trình bày trước đó. Đầu tiên, số lượng chi phí cho các giao dịch không chịu thuế được xác định, sau đó tổng chi phí được tính và áp dụng công thức:

% thô kinh kịch.=(Không / Tổng) x 100%.

Nếu tỷ lệ kết quả vượt quá 5%, thì việc hạch toán riêng các khoản phải được thực hiện.

3. Số thuế có và không có VAT được tính, sau đó tổng hợp lại và xác định tỷ lệ:

% calc.=(Số diện tích / Tổng số)100%.

Tiếp theo, VAT trên DOS phải nộp được xác định:

Tax=VAT đã tính % được tính

4. Chi phí biên được tính:

Hạn mức VAT=VAT đã xuất trình - VAT được khấu trừ

hoặc

Chi phí=(Số lượng vận chuyển, nhưng hàng hóa không phải chịu thuế / Tổng sản lượng bán hàng)100%.

Tòa tập

Giải thích đầy đủ về "tổng chi phí" trong Mã số thuế không được trình bày. Căn cứ vào định nghĩa trong các từ điển kinh tế, thuật ngữ này có thể được hiểu là tổng chi phí sản xuất hàng hóa do chính người nộp thuế phải gánh chịu. Bộ Tài chính giải thích rằng khi tính toán giá trị này, chi phí trực tiếp và chi phí chung của hoạt động kinh doanh được tính đến.

Thông lệ của Tòa án cũng không cho phép đưa ra kết luận rõ ràng về thời điểm cần thực hiện hạch toán thuế GTGT riêng. Quy tắc 5 phần trăm, ví dụ tính toán đã được thảo luận trước đó, áp dụng riêng cho các doanh nghiệp sản xuất. Theo các thẩm phán, các công ty thương mại không thể thực hiện kế toán thuế riêng biệt.

Thậm chí nhiều câu hỏi hơn nữa là do các hoạt động với chứng khoán. Đặc biệt, một số giám khảo, đề cập đến Nghệ thuật. 170 của Bộ luật thuế nêu rõ rằng quy tắc 5% có thể được sử dụng khi bán các tài sản đó. Đồng thời, chi phí mua chứng khoán không ảnh hưởng đến tỷ trọng. Có nghĩa là, hầu như luôn luôn số chi phí sẽ nhỏ hơn 5% và người trả tiền sẽ được giải phóng khỏi nghĩa vụtiếp tục đếm hai lần.

Trong các quyết định khác của tòa án có tham chiếu đến PBU 19/02, quy định rằng tất cả các hoạt động với chứng khoán trong NU và BU đều là đầu tư tài chính. Ngoài ra, các tổ chức không có chi phí liên quan đến việc hình thành nguyên giá của tài sản đó. Tức là thu nhập từ các hoạt động này được miễn thuế. Do đó, tổ chức phải xuất trình đầy đủ thuế GTGT để được khấu trừ.

Giao dịch mua bán cổ phần của pháp nhân trong Bộ luật Hình sự của tổ chức khác không chịu thuế GTGT. Do đó, tính hai lần luôn được giữ trong những trường hợp như vậy.

Ví dụ 3

Trước khi cung cấp tiền làm tài sản thế chấp, công ty đã mời các kiểm toán viên đến để kiểm tra tình trạng tài chính của người đi vay. Chi phí cho các dịch vụ của công ty lên tới 118 nghìn rúp. Đã bao gồm VAT. Số tiền cho vay là 1 triệu rúp. Chi phí của các khoản đầu tư tài chính được xác định dựa trên chính sách kế toán của chủ nợ. Nếu quy tắc này không quy định việc sử dụng quy tắc 5% thì thuế GTGT đối với dịch vụ của kiểm toán viên phải được tính vào chi phí đầu tư tài chính. Trong trường hợp này, sẽ cần thiết phải phân bổ chi phí kinh doanh chung. Nếu có đặt trước, thì tất cả các khoản đều được khấu trừ.

Vấn đề hạch toán thuế GTGT đầu vào của các giao dịch mua bán chứng khoán nợ vẫn còn bỏ ngỏ. Sẽ là rủi ro nếu sử dụng một chương trình ưu đãi liên quan đến các giao dịch bằng hối phiếu. Sở Thuế Liên bang rất có thể sẽ phản đối các hoạt động như vậy và sau đó bạn sẽ phải chứng minh trường hợp của mình trước tòa.

Kế toán

Từ những điều trên, chúng ta có thể rút ra kết luận sau: tốt hơn là nên xác định phương pháp tính chi phí và thể hiện nó trong chính sách kế toán. Trong trường hợp này, bạn cần ghi lại toàn bộ danh sáchchi phí liên quan đến các giao dịch được miễn thuế và cách tính chúng:

- phân bổ một vị trí trong tiểu bang cho một nhân viên có trách nhiệm;

- quy định thủ tục hạch toán thời gian quyết toán;

- xác định nguyên tắc phân phối số tiền thuê, tiện ích cho các hoạt động đó (ví dụ: theo tỷ lệ).

Để thu thập thông tin về các chi phí không liên quan đến sản xuất, tài khoản 26. Tài khoản này có thể phản ánh chi phí quản lý, chi phí chung, khấu hao, tiền thuê, chi phí thông tin, kiểm toán, dịch vụ tư vấn.

VAT hoặc UTII cho các doanh nhân cá nhân

Đối với người mới thành lập, cần lưu ý rằng doanh nhân là đối tượng nộp thuế duy nhất không nộp thuế VAT cho các giao dịch được công nhận là chịu thuế. Đồng thời, Bộ luật thuế quy định rằng các tổ chức thực hiện các giao dịch chịu thuế GTGT và UTII bắt buộc phải hạch toán kép tài sản, nợ phải trả và hoạt động. Đối với cá nhân kinh doanh như vậy, thủ tục hạch toán thuế GTGT theo quy định của mã số thuế. Nó cũng giải thích thủ tục cho công việc của các nhà xuất khẩu nằm trên UTII cho các doanh nhân cá nhân.

Hạch toán riêng cho phép bạn xác định chính xác số thuế khấu trừ: toàn bộ hay theo tỷ lệ. Bộ quy tắc nói rằng thủ tục phân bổ các nghiệp vụ đó phải được quy định trong chính sách kế toán của tổ chức. Tỷ lệ trên được tính dựa trên giá trị hàng bán không chịu thuế trong tổng số tiền bán hàng. Hãy xem xét một vấn đề khác, trong đó quy tắc "5phần trăm "trên VAT.

Ví dụ tính toán. Doanh nghiệp bán buôn, bán lẻ (nộp thuế GTGT và UTII) phải thực hiện hạch toán thuế kép. Ngay cả khi công trình, thiết bị, bất động sản được sử dụng cho các hoạt động “có nghĩa vụ” thì thuế GTGT đối với chúng cũng không được khấu trừ. Nếu các dịch vụ nhận được, các đối tượng bất động sản mua nhằm mục đích thực hiện các giao dịch chịu thuế GTGT, thì khoản thuế xuất trình được tính toàn bộ. Nếu thiết bị đã mua sẽ được sử dụng ở "hai mặt trận" cùng một lúc, thì bạn cần phải cân đối. Một phần thuế sẽ được khấu trừ và một phần khác được tính vào giá vốn hàng hóa.

Tỷ lệ

Bộ luật thuế quy định các tính năng hạch toán tỷ lệ các giao dịch được miễn thuế. Chi phí của các dịch vụ cho việc cung cấp một khoản vay, cho các giao dịch REPO được tính vào số thu nhập mà người nộp thuế tính lãi. Khi tính giá trị của cổ phiếu, trái phiếu và các chứng khoán khác, thu nhập được tính dưới dạng chênh lệch dương giữa giá bán và chi phí mua các tài sản đó. Nếu giá thị trường thấp hơn giá vốn, thì giá trị kết quả sẽ không được tính đến.

Ví dụ

Nhà máy sản xuất xe đạp và xe lăn cho người tàn tật không chịu thuế GTGT. Kế toán phản ánh chi phí sản xuất trên tài khoản phụ mở tài khoản 20. Trong quý 1 năm 2014, số chi phí lên tới 10 triệu rúp: 600 ngàn cho xe lăn và 9,4 triệu rúp. - trên xe đạp. Ngoài ra, chi phí sản xuất chung và chung đã phát sinh với số tiền là 2 và 3 triệu rúp.tương ứng.

Đầu tiên, hãy tìm tỷ lệ chi phí:

0, 6 (10 + 2 + 3)=0, 04 hoặc 4%.

Kế toán không được lưu hồ sơ riêng về thuế đầu vào và xuất trình toàn bộ số tiền để khấu trừ. Nhưng trong tờ khai VAT, bạn phải ghi rõ doanh thu và toàn bộ chi phí của các sản phẩm ưu đãi.

Đề xuất:

Tính toán thu nhập trung bình khi sa thải: quy trình tính toán, quy tắc và tính năng đăng ký, tích lũy và thanh toán

Để tự tin vào tính đúng đắn của tất cả các phép tính kế toán khi nghỉ việc, bạn có thể dễ dàng tự mình thực hiện tất cả các phép tính. Việc tính toán thu nhập trung bình khi sa thải được thực hiện theo một công thức đặc biệt, với tất cả các tính năng, được đưa ra và mô tả trong bài báo. Ngoài ra trong tài liệu, bạn có thể tìm thấy các ví dụ về tính toán cho rõ ràng

Cách thanh toán trong ngày của nhà tài trợ: quy trình tính toán, quy tắc và tính năng đăng ký, tính lương và thanh toán

Nhu cầu hiến máu không ngừng tăng lên. Phương thuốc này không có chất tương tự. Một người trưởng thành có thể hiến máu nếu không có chống chỉ định. Các nhà lập pháp cho các nhà tài trợ đã cung cấp một số đảm bảo. Một trong số đó là khoản thanh toán cho nhân viên trong những ngày của nhà tài trợ. Chúng ta hãy xem xét kỹ hơn cách nó hoạt động

Cách trả lương khi nghỉ ốm: quy trình tính toán, quy tắc và tính năng đăng ký, trả lương và thanh toán

Mẫu của tờ khai khuyết tật được phê duyệt theo lệnh của Bộ Y tế và Phát triển Xã hội. Giấy này xác nhận rằng nhân viên đó vắng mặt có lý do chính đáng. Trên cơ sở đó, một người được trả trợ cấp thương tật tạm thời. Một thực tế là không phải tất cả các tổ chức y tế đều có thể phát hành tờ rơi như vậy

Thanh toán cho nhiên liệu và dầu nhờn: thực hiện hợp đồng, quy trình tính toán, các quy tắc và tính năng đăng ký, cộng dồn và thanh toán

Tình huống thường phát sinh khi do nhu cầu sản xuất, một nhân viên buộc phải sử dụng tài sản cá nhân. Thông thường chúng ta đang nói về việc sử dụng phương tiện cá nhân cho mục đích kinh doanh. Hơn nữa, người sử dụng lao động có nghĩa vụ bồi thường các chi phí liên quan: nhiên liệu và chất bôi trơn (POL), khấu hao và các chi phí khác

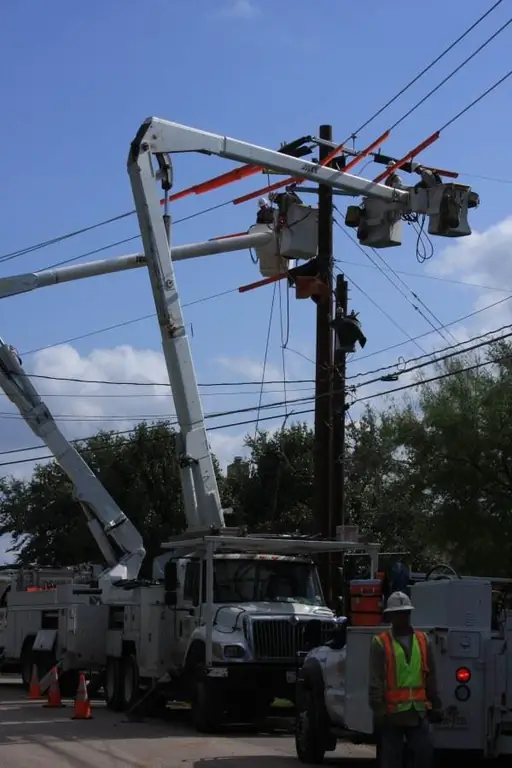

Phân phối điện: trạm biến áp, thiết bị cần thiết, điều kiện phân phối, các quy tắc áp dụng, kế toán và kiểm soát

Mọi người đều biết rằng năng lượng điện được cung cấp cho nơi tiêu thụ từ một nguồn trực tiếp. Tuy nhiên, những nguồn như vậy có thể được đặt ở một khoảng cách rất xa so với người tiêu dùng. Do đó, việc phân phối điện và cung cấp điện là một quá trình khá phức tạp