2026 Tác giả: Howard Calhoun | [email protected]. Sửa đổi lần cuối: 2025-01-24 13:28:02

Luật pháp của Nga cung cấp cho các doanh nghiệp thương mại cơ hội làm việc trong hệ thống thuế đơn giản hóa. Nó là gì? Đây là một cơ chế đánh thuế đặc biệt liên quan đến việc giảm đáng kể gánh nặng tài chính của các công ty. Điều này xảy ra bằng cách giảm cơ sở để tính các khoản phí liên quan cho kho bạc, cũng như giảm cơ sở để xác định các thành phần riêng lẻ của nó. Đồng thời, công ty vẫn giữ một số nghĩa vụ và việc thực hiện sẽ do cơ quan thuế yêu cầu. Hệ thống thuế đơn giản hóa là một chế độ tạo điều kiện thuận lợi đáng kể cho hoạt động của các công ty Nga, nhưng không có nghĩa là họ được miễn hoàn toàn việc nộp các khoản phí theo quy định của pháp luật, cũng như không phải nộp các báo cáo cần thiết cho các cơ quan có thẩm quyền. Cụ thể của "sự đơn giản hóa" là gì? Những sắc thái nào của việc triển khai nó trong thực tế đáng được quan tâm đặc biệt?

Thông tin chung về hệ thống thuế đơn giản hóa

Xem xét thông tin cơ bản về USN. Nó là gì? USN, hoặc hệ thống thuế đơn giản, được cung cấp bởi Bộ luật thuế của Liên bang Nga. Phổ biến nhất trong số các doanh nhân mới thành lập. Thực tế là hệ thống thuế đơn giản, theo hầu hết các dấu hiệu, có lợi hơn nhiều so với hệ thống thuế chung - DOS, được sử dụng trong các doanh nghiệp lớn.

Tính đơn giản trong chế độ thuế được xem xétkhông chỉ thể hiện ở số lượng lệ phí phải trả, mà còn liên quan đến các thủ tục báo cáo. Có rất ít trong số đó theo hệ thống thuế đơn giản hóa.

Điều kiện áp dụng USN

Chúng ta hãy nghiên cứu bản chất của USN (nó là gì) chi tiết hơn. Chúng ta hãy xem xét sự "đơn giản hóa" theo khía cạnh của các quy tắc áp dụng nó được quy định bởi luật pháp Liên bang Nga. Như chúng tôi đã đề cập ở trên, chủ yếu là các doanh nhân mới thành lập, những người có một doanh nghiệp nhỏ theo ý của họ, có thể tin tưởng vào việc sử dụng hệ thống thanh toán phí này. Nhưng tiêu chí ở đây là gì? Để áp dụng hệ thống nộp thuế tương ứng với hệ thống thuế đơn giản, doanh nghiệp phải đáp ứng các tiêu chí cơ bản sau:

- không quá 100 nhân viên làm việc trong đó;

- doanh thu hàng năm của công ty không vượt quá 60 triệu rúp. (theo một số cách hiểu - 45 triệu rúp cho 9 tháng của năm tính thuế);

- giá trị còn lại của tài sản - không quá 100 triệu rúp.

Có các tiêu chí bổ sung. Vì vậy, tỷ lệ sở hữu vốn được ủy quyền của các doanh nghiệp khác trong một công ty xin làm việc trong hệ thống thuế đơn giản hóa không được quá 25%. Ngoài ra, một công ty không thể có chi nhánh để tận dụng lợi thế của hệ thống thuế đơn giản hóa.

Những loại thuế nào có thể tránh được

Để hiểu rõ hơn về các chi tiết cụ thể của hệ thống thuế đơn giản, nó là gì, chúng ta hãy xem xét kỹ hơn những lợi ích mà một doanh nghiệp hoạt động trong chế độ thuế phù hợp nhận được. Đặc điểm chính của hệ thống thuế đơn giản hóa là hệ thống tính và nộp phí vào ngân sách này thay thế một số loại thuế đặc trưng cho hệ thống thuế. Chúng bao gồm thuế thu nhập(không bao gồm phí từ cổ tức và một số loại nghĩa vụ), tài sản, thuế VAT, thuế thu nhập cá nhân từ một doanh nhân - nếu anh ta là một doanh nhân cá nhân. Tuy nhiên, trong một số trường hợp, nghĩa vụ thanh toán các loại phí liên quan vẫn thuộc về công ty - ví dụ: nếu công ty hoạt động trong tư cách của một đại lý khấu lưu. Hoặc nếu nó tạo ra các tài liệu phản ánh sự cần thiết phải trả các loại thuế nhất định. Chúng ta sẽ xem xét các tình huống như vậy sau một chút.

Các loại thuế trong hệ thống thuế đơn giản

Chủ doanh nghiệp sẽ phải trả những gì cho những khoản phí này? Luật quy định 2 chương trình giải quyết với tiểu bang. Trong khuôn khổ của phương thức đầu tiên, cơ sở tính thuế được hình thành theo chi phí doanh thu của doanh nghiệp. Trong đó, 6% phải nộp kho bạc. Các chi phí theo STS không được tính đến. Một phương án khác là việc tính phí dựa trên các chỉ tiêu về lợi nhuận của doanh nghiệp. Trong đó, 15% phải nộp kho bạc. Trong khuôn khổ của kế hoạch này, các chi phí của hệ thống thuế đơn giản hóa có tầm quan trọng lớn. Vì vậy, nếu chúng bằng với thu nhập hoặc vượt quá nó, thì cơ sở tính thuế sẽ không được hình thành.

Phương án nào trong hai phương án được đánh dấu sẽ tốt hơn cho một doanh nhân lựa chọn? Rõ ràng, điều này được xác định bởi đặc thù ngành của doanh nghiệp. Nếu anh ta tham gia vào việc cung cấp các dịch vụ, thì anh ta sẽ có ít chi phí. Trong trường hợp này, việc nộp thuế trên số tiền thu được sẽ có lợi hơn. Nếu một người là chủ sở hữu của một cửa hàng, thì trong trường hợp này, chi phí sẽ là hữu hình. Ở mảng bán lẻ, tỷ suất sinh lời bình quân khoảng 10-15%. Trong trường hợp này, việc trả phí trên lợi nhuận sẽ có lợi hơn. Hãy xem xét một ví dụ rõ ràng sẽ cho phép bạn thấy những trường hợp nào thì một kế hoạch có lợi hơn và trong những trường hợp nào- khác.

Ví dụ về cách tính hệ thống thuế đơn giản

Nhiệm vụ của chúng tôi là tìm ra một công thức cho phép chúng tôi xác định cơ sở tối ưu để tính USN. Thu nhập, chi phí của công ty là những yếu tố có ảnh hưởng quyết định đến việc sắp xếp các ưu tiên thích hợp. Hãy xem xét một ví dụ sẽ phản ánh rõ ràng các chi tiết cụ thể của việc sử dụng lược đồ thứ nhất hoặc thứ hai để tính USN.

Giả sử một công ty cung cấp dịch vụ in và quét tài liệu. Chi phí ước tính của nó sẽ được hình thành bằng cách mua giấy và mực in cho một tổ chức MFP (chúng tôi đồng ý rằng chúng tôi có 2 trong số đó và chúng được tặng cho công ty như một món quà và do đó không được bao gồm trong chi phí), trả tiền điện. như chuyển giao lương thưởng lao động cho nhân viên.

Hãy bắt đầu với việc phân tích các chi phí có thể có của công ty. Giả sử công ty sử dụng 2 người với mức lương 25 nghìn rúp. Chi phí giấy và sơn với cường độ hoạt động thương mại trung bình của một thiết bị khoảng 700 trang mỗi ngày sẽ vào khoảng 10 nghìn rúp. mỗi tháng. Các khoản đóng góp cần thiết cho PFR, FSS và MHIF cho nhân viên là khoảng 30% tiền lương của họ. Do đó, chi phí dựa trên số tiền trả cho việc trả thù lao cho nhân viên của công ty và việc thực hiện các nghĩa vụ xã hội sẽ lên tới 65 nghìn rúp. (lương cho hai và 30% đóng góp vào các quỹ). Chúng tôi thêm 10 nghìn rúp cho họ, số tiền này sẽ được dùng để mua giấy và sơn. Hóa ra tổng chi phí hàng tháng của công ty là 75 nghìn rúp.

Thu nhập dự kiến của công ty có thể là bao nhiêu? Chi phí trung bình để in 1 tờ ở các thành phố lớn là 3 rúp. Chúng tôi nhân lênchỉ số 700, và sau đó là 30 (chúng tôi đồng ý rằng công ty làm việc hàng ngày). Nó chỉ ra 63 nghìn rúp. Nhưng chúng tôi có 2 máy in. Tổng cộng, họ sẽ mang về 126 nghìn rúp. doanh thu. Giả sử chúng tôi cũng quét khoảng 100 hình ảnh mỗi ngày. Chi phí xử lý mỗi chiếc trung bình là 5 rúp. Kết quả là, chúng tôi kiếm được khoảng 15 nghìn rúp từ việc quét. mỗi tháng. Tổng doanh thu của công ty cho tất cả các dịch vụ là 141 nghìn. Lợi nhuận, đã tính đến chi phí, là 66 nghìn rúp.

Lựa chọn phương án nào để thanh toán theo hệ thống thuế đơn giản? Thu nhập, chi phí được chúng tôi biết. Nếu chúng ta trả thuế nhà nước trên doanh thu - 6% của 141 nghìn rúp, thì chúng ta sẽ có 132 nghìn 540 rúp. Lợi nhuận ròng trong trường hợp này sẽ là 57,540 rúp. Nếu chúng ta trả thuế nhà nước trên phần chênh lệch giữa thu nhập và chi phí - 15% của 66 nghìn rúp, thì chúng ta sẽ còn lại 56.100 rúp. lợi nhuận ròng. Rõ ràng là việc thanh toán theo hệ thống thuế đơn giản khi tính thuế thu nhập trong trường hợp này có lợi hơn.

Tất nhiên, những tính toán này là một mẫu rất gần đúng. Hệ thống thuế đơn giản hóa có thể trở nên không có lợi nếu vì một lý do nào đó, chẳng hạn như do nhu cầu biến động theo mùa, sẽ không có nhiều doanh thu như trong ví dụ của chúng tôi. Rõ ràng là khách hàng chính của các công ty in và scan: học sinh, sinh viên của các trường học, các nhà lưu niệm - được nghỉ ngơi trong mùa hè. Nhưng luật không quy định về sự thay đổi tạm thời trong chế độ thuế vào mùa hè. Do đó, chủ sở hữu của công ty cung cấp loại hình dịch vụ tương ứng nên tính toán những thay đổi tương ứng trong động thái của nhu cầu khi xác định phương án công việc tối ưu trong hệ thống thuế đơn giản hóa.

Thuế và phí theo hệ thống thuế đơn giản

Theo cả hai chương trình, doanh nghiệp phải thực hiệnkhông chỉ có nghĩa vụ chuyển thuế cho Cơ quan Thuế Liên bang, mà còn phải trả các khoản đóng góp cần thiết cho quỹ tiểu bang - PFR, FSS và MHIF. Nếu hình thức kinh doanh hợp pháp là LLC, thì doanh nhân chỉ chuyển các khoản phí liên quan vào kho bạc cho nhân viên của mình. Nếu một người kinh doanh với tư cách là một doanh nhân cá nhân, thì anh ta cũng phải chuyển các khoản đóng góp cho PFR, FSS và MHIF cho chính mình. Đồng thời, anh ta có quyền ghi có 100% trong số họ để trả thuế - tính cả trên doanh thu và lợi nhuận. Nhờ cơ hội này, nhiều doanh nhân không thực sự cảm thấy gánh nặng tài chính bổ sung do phải trả các khoản phí tương ứng cho bản thân.

Theo quy định, các doanh nghiệp hoạt động theo hệ thống thuế đơn giản hóa không nộp các khoản đóng góp và các loại thuế khác. Tuy nhiên, có một số căn cứ luật định để xác định nghĩa vụ tài chính bổ sung của các công ty theo “đơn giản hóa”. Trong số này có các khoản phí liên quan đến thuế tiêu thụ đặc biệt. Sự hình thành của chúng có thể gắn liền với việc nhập khẩu vào lãnh thổ Liên bang Nga những mặt hàng yêu cầu chứng từ thích hợp, việc mua các sản phẩm dầu mỏ, bán đồ uống có cồn và các hàng hóa có thể bị kích thích khác (bao gồm cả việc bị tịch thu hoặc quản lý sai), cũng như việc bán sản phẩm nhập khẩu vào Liên bang Nga từ Cộng hòa Belarus. Một số doanh nghiệp hoạt động theo hệ thống thuế đơn giản hóa nộp thuế nhà nước và thuế hải quan, thuế đất đai, giao thông và nước, cũng như các khoản phí theo quy định của pháp luật đối với việc sử dụng tài nguyên sinh vật.

Nộp thuế theo hệ thống thuế đơn giản và thủ tục báo cáo

Chúng tôi đã nghiên cứu thông tin cơ bản về chế độ thuế đơn giản hóa cho các doanh nghiệp Nga, USN. Nó là gì, những lợi thế chính của nó là gì, chúng tôi đã xem xét. Bây giờ chúng ta có thể khám phá một số sắc thái thực tế của việc sử dụng các khả năng "đơn giản hóa". Một khía cạnh thú vị về thủ tục nộp thuế liên quan.

Liên quan đến nghĩa vụ này, pháp luật quy định thời hạn cụ thể. USN - một chế độ liên quan đến việc doanh nghiệp chuyển các khoản phí cần thiết hàng quý vào ngân sách. Luật yêu cầu các doanh nhân làm việc trên hệ thống "đơn giản hóa" phải chuyển các khoản thanh toán trước - trong vòng 25 ngày kể từ ngày kết thúc kỳ tính thuế liên quan. Có thể là quý đầu tiên, nửa năm, 9 tháng. Phí sau khi kết thúc năm tính thuế có thể được chuyển vào ngân sách cho đến ngày 31 tháng 3 - đối với chủ sở hữu LLC, cho đến ngày 30 tháng 4 - đối với doanh nhân cá nhân.

Một khía cạnh quan trọng khác của công việc thực tế của doanh nghiệp ở chế độ USN là báo cáo. Ở trên, chúng tôi đã lưu ý rằng các nghĩa vụ tương ứng của chủ sở hữu doanh nghiệp được đơn giản hóa - nghĩa là việc gửi một số lượng lớn các biểu mẫu báo cáo đến Sở Thuế Liên bang sẽ không bắt buộc. Trên thực tế, tài liệu chính cần được gửi định kỳ cho doanh nhân tới Sở Thuế Liên bang là bản khai thuế. Nó phải được cung cấp trước ngày 31 tháng 3 của năm tiếp theo năm báo cáo - cho chủ sở hữu của các Công ty TNHH cho đến ngày 30 tháng 4 - cho các doanh nhân cá nhân. Tờ khai thuế là một biểu mẫu được chuẩn hóa và Sở Thuế Liên bang sẽ luôn có thể phát hành mẫu của nó. USN - một chế độ được liên kết với số lượng thủ tục báo cáo tối thiểu. Tuy nhiên, hãy quên đi sự cần thiết phải cung cấpkhông được phép khai báo với doanh nhân. Mẫu điền vào trang đầu tiên của nó có thể trông giống như thế này.

Cấu trúc tài liệu rất đơn giản. Điều chính là không mắc sai lầm trong việc chỉ ra dữ liệu cá nhân và số liệu phản ánh doanh thu kinh doanh.

Nếu công ty là đại lý thuế

Đối với các công ty có tư cách là đại lý thuế, các nghĩa vụ bổ sung được quy định trước theo luật về việc nộp các khoản phí khác nhau cho kho bạc. Do đó, các công ty thuê nhân viên theo hợp đồng lao động hoặc đặt dịch vụ theo hợp đồng pháp luật dân sự phải nộp thuế thu nhập cá nhân đối với các khoản bồi thường liên quan cho nhân viên hoặc nhà thầu.

Các công ty trong tư cách đại lý thuế cũng phải thực hiện một số thủ tục báo cáo có thể bổ sung cho danh sách đã nêu ở trên. Vì vậy, ví dụ, loại hình doanh nghiệp tương ứng phải nộp cho FSS một bảng lương được tổng hợp theo mẫu quy định - trước ngày 15 của tháng tiếp theo kỳ tính thuế. Các đại lý thuế có nghĩa vụ báo cáo với FIU, họ phải gửi biểu mẫu RSV-1 cho tổ chức này - trước ngày 15 của tháng thứ hai sau kỳ báo cáo. Đồng thời, thông tin cá nhân cũng được nộp cho FIU. Có trường hợp doanh nghiệp có tư cách là đại lý thuế trong việc nộp thuế GTGT. Trong trường hợp này, công ty phải gửi một bản kê khai thích hợp cho Sở Thuế Liên bang trước ngày 20 của tháng sau kỳ báo cáo. Nếu công ty trả cổ tức, thì cũng cần phải nộp một tờ khai, tờ khai này sẽ phản ánh các số liệu về thuếlợi nhuận.

trong FIU (đến ngày 15 tháng 2); giấy chứng nhận theo mẫu 2-NDFL (đến ngày 1 tháng 4), tờ khai thuế đất đai và vận tải (đến ngày 1 tháng 2).

Cách chuyển sang USN

Vì vậy, nếu bạn cố gắng giải thích bản chất của hệ thống thuế đơn giản (nó là gì) bằng những từ ngữ đơn giản, bạn có thể giới hạn bản thân trong những từ ngữ sau: hệ thống thuế đơn giản là một chế độ trả phí cho kho bạc, ngụ ý gánh nặng thuế tối thiểu và cũng thể hiện một động lực mạnh mẽ để bắt đầu kinh doanh. Nhưng làm thế nào để chủ doanh nghiệp có thể tận dụng lợi thế của sự “đơn giản hóa”? Có hai phương án chính để chuyển các hoạt động của công ty sang chế độ thích hợp.

Phương thức đầu tiên giả định việc kích hoạt hệ thống thuế đơn giản tại thời điểm đăng ký công ty với Dịch vụ Thuế Liên bang. Trong trường hợp này, cùng với một gói tài liệu cần thiết để cấp giấy chứng nhận đăng ký công ty vào các cơ quan đăng ký tiểu bang, doanh nhân phải nộp thông báo cho Sở Thuế Liên bang. Liên quan đến tài liệu tương ứng, một mẫu điền đặc biệt được thiết lập. USN - một chế độ trong đó doanh nghiệp có thể chuyển đổi trong vòng 30 ngày sau khi đăng ký tiểu bang bằng cách gửi tài liệu tương ứng đến Sở Thuế Liên bang. Nó có thể trông như thế này.

Sơ đồ thứ hai giả định rằng công ty sẽ được chuyển sang hệ thống thuế đơn giản hóa từ các chế độ thuế khác. Điều chính là cần ghi nhớrằng các giới hạn nhất định được quy định bởi luật pháp. Hệ thống thuế đơn giản chỉ được kích hoạt từ đầu năm tính thuế tiếp theo. Theo kế hoạch thứ hai, doanh nhân cũng phải gửi thông báo cho Sở Thuế Liên bang.

Nhược điểm của USN

Vì vậy, chúng tôi đã nghiên cứu bản chất của thuế USN, nó là gì và nó được tính như thế nào. Những lợi thế của "đơn giản hóa" là rõ ràng. Nhưng cũng có một số nhược điểm của USN. Do đó, một doanh nghiệp có doanh thu tăng mạnh, chẳng hạn như sau khi ký kết hợp đồng lớn, có thể mất quyền làm việc theo chế độ thuế đơn giản hóa. Trong thực tế, điều này có thể có nghĩa là cần phải trả gấp các khoản phí bổ sung - ví dụ, những khoản phí liên quan đến thuế thu nhập. Nếu doanh nghiệp chuyển từ hệ thống thuế đơn giản hóa sang hệ thống thuế cố định, thì điều này sẽ đi kèm với việc phải nộp một số lượng lớn tài liệu báo cáo cho Sở Thuế Liên bang. Điều này có thể đi kèm với chi phí lao động đáng kể cho các chuyên gia của công ty để điền vào chúng. Khi chuyển sang chế độ này, hệ thống thuế đơn giản hóa sẽ yêu cầu khôi phục báo cáo, cũng như thuế GTGT đối với tài sản được vốn hóa.

Doanh nghiệp hoạt động theo hệ điều hành DOS nộp thuế GTGT. Ngược lại, các công ty thuộc hệ thống “đơn giản hóa” không bắt buộc phải chuyển khoản thuế này cho nhà nước. Hệ thống thuế được đơn giản hóa theo nghĩa này giúp giảm bớt đáng kể gánh nặng tài chính của công ty, nhưng đồng thời nó có thể xác định trước mức độ không muốn làm việc với nó đối với những đối tác nộp thuế GTGT. Điều này là do các quy định cụ thể của pháp luật trong lĩnh vực tính và nộp thuế giá trị gia tăng. Thực tế là trong một số trường hợp, các công ty có thể tính vào khoản bồi thường của mình - với điều kiện là VAT được đối tác sử dụng. Vì công ty không chuyển khoản đó vào ngân sách trên cơ sở "đơn giản hóa", nên số lượng đối tác tiềm năng của công ty có thể giảm, vì việc hợp tác có thể không mang lại lợi nhuận cho một số người trong số họ nếu đối tác làm việc mà không có VAT.

Đôi khi, các doanh nhân cố gắng thích ứng với khía cạnh này của luật pháp bằng cách cố gắng xuất hóa đơn có một dòng riêng với VAT. Điều này là không hiệu quả, các luật sư nói. Thực tế là văn bản này xác định trước nghĩa vụ của chính doanh nghiệp trong việc chuyển số thuế GTGT tương ứng vào ngân sách. Tương tự, một bản kê khai thích hợp phải được nộp cho Cơ quan Thuế Liên bang.

Cũng có thể lưu ý rằng số thuế GTGT có tính chất "đơn giản hóa" không thể được giảm khỏi cơ sở tính thuế nếu chủ doanh nghiệp nộp phí từ lợi nhuận của công ty. Hơn nữa, nếu một doanh nhân làm việc theo hệ thống thuế đơn giản hóa, để tăng lòng trung thành từ phía đối tác, xuất hóa đơn trong đó VAT là cố định, thì số tiền tương ứng chuyển đến tài khoản vãng lai của anh ta có thể được ghi nhận là thu nhập. theo cách giải thích của cơ quan thuế và với họ trong trường hợp này, bạn phải nộp thuế.

Nếu một doanh nhân làm việc trên hệ thống "đơn giản hóa" tạo hóa đơn cho một đối tác, trong đó VAT sẽ được ghi lại, nhưng không chuyển số tiền tương ứng vào ngân sách, thì Sở Thuế Liên bang có thể phát hiện ra điều này vi phạm, thu hồi các khoản tiền này từ công ty. Ngoài ra, Cơ quan Thuế Liên bang có thể tính phí phạt trên cơ sở công ty không nộp thuế theo Bộ luật Thuế của Liên bang Nga. Tương tựCác biện pháp trừng phạt do Mã số thuế RF quy định có thể được áp dụng đối với các doanh nghiệp vì thiếu tờ khai thuế GTGT.

Vì vậy, trên thực tế, các nỗ lực của các doanh nhân nhằm phá vỡ các tiêu chuẩn do pháp luật thiết lập liên quan đến việc áp dụng thuế GTGT phần lớn là phức tạp bởi các quy định khác của pháp luật. Do đó, nhiều công ty không làm việc theo "đơn giản hóa", vì họ muốn giữ quyền sử dụng các khoản khấu trừ liên quan đến tính toán, bao gồm cả thuế GTGT. Tuy nhiên, theo nhiều doanh nhân, các đối tác luôn có thể bị thu hút bởi giá hàng hóa và dịch vụ thấp hơn - và họ sẽ không quan tâm đến việc VAT có được bồi thường hay không.

Ở trên, trả lời câu hỏi: "USN - nó là gì?" - chúng tôi lưu ý rằng các công ty chỉ có thể làm việc trong chế độ này nếu họ không có chi nhánh. Nhiều đại diện doanh nghiệp coi tiêu chí này là thiếu "sự đơn giản hóa", vì doanh nhân, khi doanh nghiệp phát triển, rất có thể sẽ cần phải mở chi nhánh ở các thành phố khác.

Đề xuất:

Không khí nén: nó được sử dụng như thế nào và như thế nào

Khí nén là một khối không khí được chứa trong một bình chứa, khi áp suất của nó vượt quá áp suất khí quyển. Nó được sử dụng trong công nghiệp với nhiều hoạt động sản xuất khác nhau. Một hệ thống khí nén điển hình là một hệ thống hoạt động ở áp suất lên đến 10 bar. Trong những trường hợp như vậy, khối khí bị nén gấp mười lần thể tích ban đầu của nó

Postamat - nó là gì? Bưu điện hoạt động như thế nào? Làm thế nào để sử dụng nó và nhận được một đơn đặt hàng?

Postomat (máy đăng bài), hay postamat - nó là gì? Đây là tên của thiết bị đầu cuối tự động để phát hành hàng hóa được mua trong danh mục hoặc cửa hàng trực tuyến. Nó được trang bị các ô tích hợp với nhiều kích cỡ khác nhau, lưu trữ các đơn đặt hàng, một màn hình cảm ứng để điều khiển quá trình nhận đơn đặt hàng và một bảng điều khiển. Máy bưu kiện cũng được trang bị một bộ chấp nhận hóa đơn và một khe cắm để thanh toán khi mua hàng bằng thẻ nhựa

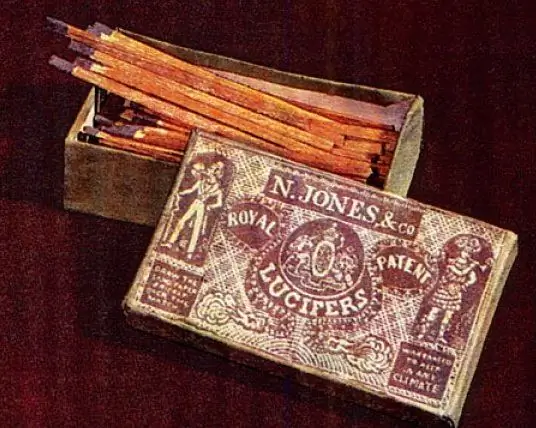

Các trận đấu trước đây được làm như thế nào và ngày nay chúng được tạo ra như thế nào? Trận đấu Thụy Điển

Bài báo dành cho lịch sử tạo ra các que diêm - từ những nguyên mẫu đầu tiên của chúng đến những nguyên mẫu hiện đại. Nó cũng kể về các trận đấu nổi tiếng của Thụy Điển, sự tiến hóa của các thành phần hóa học trong đầu que diêm và các miếng dán cho hộp

Cách tính thuế thu nhập: một ví dụ. Làm thế nào để tính thuế thu nhập một cách chính xác?

Tất cả công dân trưởng thành đều phải trả một số loại thuế nhất định. Chỉ một số trong số chúng có thể được giảm bớt và tự tính toán chính xác. Loại thuế phổ biến nhất là thuế thu nhập. Nó còn được gọi là thuế thu nhập. Đặc điểm của khoản đóng góp này vào kho bạc nhà nước là gì?

Làm thế nào để sử dụng thẻ "Halva"? Cửa hàng-đối tác của thẻ "Halva". Đăng ký thẻ Halva ở đâu và như thế nào

Thẻ "Halva" - sản phẩm mới của Sovcombank. Thẻ cho phép bạn mua hàng và sử dụng dịch vụ theo hình thức trả góp. Tuy nhiên, bạn nên biết trước về tất cả các sắc thái