2026 Tác giả: Howard Calhoun | [email protected]. Sửa đổi lần cuối: 2025-01-24 13:27:49

Luật pháp của Liên bang Nga quy định một số lượng lớn các loại thuế và thuế suất tương ứng của chúng. Chính sách của nhà nước có thẩm quyền khi được phê duyệt sẽ xác định trước hiệu quả của chính sách ngân sách và sự phát triển của toàn bộ hệ thống kinh tế quốc dân. Tính cụ thể của việc xác định giá trị của chúng là gì? Điều gì có thể là cơ sở để phân loại thuế suất?

Thuế suất là bao nhiêu?

Chúng ta hãy nghiên cứu các đặc điểm của một hiện tượng như thuế suất. Thuật ngữ này thường được hiểu là các khoản tích lũy trên một đơn vị đo lường của cơ sở tương ứng cho một loại thu cụ thể vào ngân sách. Việc chỉ định thuế suất thường được thực hiện bằng cách sử dụng tỷ lệ phần trăm. Ví dụ: thuế suất thu nhập cá nhân ở Nga là 13%, VAT - 18%.

Trong một số trường hợp, chỉ số tương ứng được xác định dưới dạng số thập phân. Đối với thuế thu nhập cá nhân và thuế VAT, con số này sẽ tương ứng là 0,13 và 0,18. Luật pháp cũng có thể quy định mức thuế suất 0 (không) cho những người nộp thuế ở Nga. Điều này có thể được quan sát trong ví dụ về giá trị thuế GTGT bằng 0 đối với các doanh nghiệp hoạt động theo hệ thống thuế đơn giản hóa. Tiếp theo, chúng tôi sẽ xem xét tính năng này chi tiết hơn.

Các loại cược

Chúng ta hãy xem xét các loại thuế suất chính là gì. Trong khoa học kinh tế thế giới, có rất nhiều cách tiếp cận để xác định các chỉ số liên quan.

Trong số các cơ sở phổ biến nhất để phân loại thuế suất là mức độ cản trở đối với người nộp. Trong tiêu chí này, các chỉ số có thể là:

- basic (đây là những mức giá không liên quan đến việc chỉ định người trả tiền vào bất kỳ danh mục cụ thể nào để áp dụng các quyền lợi và ưu đãi khác);

- giảm (đây là các chỉ số được xác định lần lượt có tính đến trạng thái ưu đãi hoặc ưu đãi của người nộp thuế, với mức thuế suất bằng 0);

- tăng (loại tỷ lệ này giả định rằng hoạt động của người nộp tiền được đặc trưng bởi các dấu hiệu cho phép nhà nước có quyền đánh nhiều thuế hơn từ nó).

Một cơ sở khác để phân loại các chỉ số đang được xem xét là phương pháp thiết lập chúng. Vì vậy, thuế suất có thể là:

- tuyệt đối (giả sử rằng số tiền phí được xác định cho mỗi đơn vị tính thuế theo giá trị cố định);

- tương đối (giá trị của chúng tỷ lệ thuận với giá trị của đơn vị tính thuế).

Nếu chúng ta nói về hệ thống thuế của Liên bang Nga, chúng ta có thể chỉ ra một cơ sở để phân loại thuế suất như phân loại thuế là liên bang, khu vực hoặc địa phương. Do đó, quyền tài phán sẽ khác nhauphê duyệt các chỉ tiêu liên quan. Đối với thuế liên bang, thuế suất được xác định bởi các cơ quan nhà nước cao nhất, đối với thuế khu vực - theo cấu trúc có liên quan ở cấp thực thể cấu thành của Liên bang Nga, đối với địa phương - bởi các cơ quan thành phố.

Thuế suất chính ở Nga

Chúng ta hãy nghiên cứu các mức thuế chính được thiết lập bởi Bộ luật thuế của Liên bang Nga. Trong số các loại phí phổ biến nhất đối với ngân sách Nga:

- NDFL;

- vì lợi nhuận doanh nghiệp;

- VAT;

- cho doanh thu (lợi nhuận) theo hệ thống thuế đơn giản;

- UTII;

- thuế vận tải;

- phí tài sản cho tổ chức;

- thuế tài sản cho công dân;

- thuế đất.

Hãy nghiên cứu chi tiết hơn về các thông số cụ thể của chúng.

NDFL

Thuế suất đối với thuế thu nhập cá nhân, hoặc thuế thu nhập cá nhân, ở Nga - 13% đối với cư dân của Liên bang Nga, 30% - đối với công dân không có tư cách như vậy. Tiêu chí mà theo đó người trả tiền thuộc loại đầu tiên là sự hiện diện ở Nga vào phần chính của những ngày trong năm. Không quan trọng một người là công dân Liên bang Nga hay người nước ngoài.

Thuế thu nhập cá nhân ở Nga được trả từ nhiều loại thu nhập mà một người nhận được: từ tiền lương, thực hiện công việc theo hợp đồng và dịch vụ, bán tài sản, v.v. Điểm đặc biệt của khoản phí này là nhiều khoản khấu trừ đã được thiết lập cho nó - xã hội, tài sản, tiêu chuẩn. Tức là công dân nộp thuế thu nhập cá nhân có cơ hội được giảm mức phí tương ứng trên cơ sở pháp luật quy định.

Thuế suất thuế thu nhập cá nhân, dựa trên cơ sởcác phân loại, do chúng tôi định nghĩa ở trên, có thể được phân loại là cơ bản và tương đối. Đồng thời, nếu người thanh toán không có tư cách là cư dân của Liên bang Nga, thì nó có thể được phân loại là tăng lên, vì quy mô của nó tăng hơn 2 lần.

Thuế Thu nhập Doanh nghiệp

Thuế này được nộp chủ yếu bởi các doanh nghiệp lớn với doanh thu lớn. Các doanh nghiệp vừa và nhỏ đang cố gắng làm việc trong hệ thống thuế đơn giản hóa. Đối với loại phí này, thuế suất năm 2015 là 20% đối với tất cả các loại thu nhập của doanh nghiệp. Pháp luật không xác định bất kỳ lợi ích nào cho các tổ chức được yêu cầu phải thực hiện chuyển khoản phù hợp vào ngân sách, như trong việc nộp thuế thu nhập cá nhân cho một số đối tượng nộp thuế.

Vì lý do phân loại thuế suất mà chúng tôi đã xác định ở trên, một mức thuế thu nhập có thể được phân loại là cơ bản và tương đối.

VAT

Tỷ lệ thuế giá trị gia tăng, VAT, ở Nga là 18%. Tuy nhiên, không phải ai cũng trả tiền. Đối với các doanh nghiệp hoạt động theo hệ thống thuế đơn giản, thuế suất VAT được quy định bằng 0. Có thể rút ra một số loại tương tự giữa thuế này và thuế thu nhập cá nhân - luật quy định các căn cứ khác nhau để các tổ chức được khấu trừ khi tính và nộp thuế VAT.

Thuế suất VAT có thể được phân loại là tương đối và cơ bản.

Thuế theo hệ thống thuế đơn giản

Hệ thống thuế đơn giản, hay STS, là một hiện tượng thú vị. Loại phí này được thiết kế để giảm đáng kể gánh nặng thuế chodoanh nghiệp, đặc biệt là đối với các doanh nghiệp mới thành lập. Trên thực tế, chỉ những tổ chức có doanh thu tương đối nhỏ - trong vòng 60 triệu rúp mới có thể sử dụng nó. trong năm. Pháp luật của Liên bang Nga xác định 2 loại thuế suất cho hệ thống thuế đơn giản hóa: khi đánh thuế đối với tiền thu được của một doanh nghiệp - 6%, khi thu từ lợi nhuận - 15%. Bản thân doanh nhân chọn một trong hai phương án dàn xếp cụ thể với tiểu bang.

Đối với các doanh nghiệp hoạt động theo hệ thống thuế đơn giản, như chúng tôi đã lưu ý ở trên, thuế suất VAT là 0 được áp dụng. Tuy nhiên, công ty có thể lập các tài liệu một cách độc lập do đó công ty có thể có nghĩa vụ thanh toán khoản phí thích hợp. Thuế giá trị gia tăng có thể được phân loại là cơ bản và tương đối.

Các mức thuế được đặt cho hệ thống thuế đơn giản hóa có thể được phân loại là giảm (chúng được đặt như một sự thay thế cho các mức được xác định cho thuế thu nhập) và tương đối. Nhưng một số luật sư vẫn có xu hướng phân loại chúng là cơ bản, vì phí tương ứng thuộc về một danh mục riêng.

STS và lệ phí vào quỹ nhà nước dành cho các doanh nhân cá nhân

Sẽ rất hữu ích nếu nghiên cứu mối tương quan giữa hệ thống thuế đơn giản hóa và lệ phí đối với quỹ nhà nước - PFR và FFOMS, được chi trả bởi các doanh nhân cá nhân. Các khoản thanh toán này được thực hiện bởi các doanh nhân cá nhân bất kể họ có lợi nhuận hay không. Do đó, các loại thuế tương ứng hoàn toàn có thể được phân loại là tuyệt đối, vì giá trị của chúng là cố định (được xác định trong một năm). Ví dụ, vào năm 2015 số tiền tương ứng là khoảng 22 nghìn rúp. Tính đặc thù của quy định pháp luật về việc thanh toán các khoản phí trongquỹ nhà nước trong đó các khoản thanh toán này có thể được bù đắp hoàn toàn vào việc nộp thuế của các doanh nhân cá nhân theo hệ thống thuế đơn giản hóa. Trên thực tế, thuế suất 0 được hình thành cho hệ thống thuế đơn giản hóa. Tính năng hữu ích nhất này cho thấy đánh giá rất tích cực giữa các doanh nhân Nga.

UTII

Một số công ty hoạt động tại Liên bang Nga thích hoạt động theo chế độ UTII (một loại thuế đối với thu nhập được tính). Tỷ lệ cho loại phí này do luật liên bang quy định và hiện nay là 15%. Nhưng bên cạnh đó, lợi nhuận cơ bản, các chỉ tiêu vật lý, cũng như các hệ số - K1 và K2 được sử dụng trong công thức tính thuế này. Quy định cụ thể của loại phí này như thế nào? Lợi nhuận cơ bản, các chỉ số vật lý và hệ số đầu tiên được thiết lập trong luật liên bang, hệ số thứ hai - trong các luật khu vực. Hoạt động của một doanh nghiệp theo chế độ UTII giả định rằng nó nộp một khoản phí cố định cho ngân sách, bất kể thu nhập. Do đó, mức thuế này đề cập đến mức tuyệt đối và cơ bản.

Thuế vận tải

Thuế vận tải thú vị, được phân loại theo khu vực. Tỷ lệ trên đó có thể được xác định dựa trên nhiều tiêu chí: năm sản xuất ô tô hoặc loại xe khác, công suất động cơ, công suất, phân loại thành loại này hay loại khác. Về mặt lý thuyết, một số chỉ số liên quan được thiết lập bởi luật của các khu vực khác nhau có thể khác nhau rất đáng kể. Ví dụ, đối với ô tô chở người có động cơ đến 100 mã lực, thuế suất xelệ phí có thể dao động từ 1 đến 25 rúp. cho một l. Với. Tuy nhiên, các chỉ số được đề cập có thể được các cơ quan có thẩm quyền của Liên bang Nga giảm hoặc tăng không quá 10 lần so với các số liệu được ghi trong Bộ luật Thuế của Liên bang Nga.

Thuế suất vận tải có thể được phân loại là tương đối và cơ bản. Nhưng luật đưa ra các cơ sở cho phép trong một số trường hợp phân loại một số loại chỉ số liên quan cho khoản phí này là tăng hoặc giảm.

Thuế tài sản dành cho tổ chức

Thuế tài sản doanh nghiệp được phân loại theo khu vực. Nó có nghĩa là gì? Trước hết, thuế suất đối với tài sản được ấn định ở mức luật của các thực thể cấu thành của Liên bang Nga. Tuy nhiên, Bộ luật Thuế xác định tỷ lệ giới hạn của nó - 2,2%. Thuế tài sản được nộp bởi: các tổ chức Nga (nếu họ sở hữu bất động sản và bất động sản được ghi trên bảng cân đối kế toán), các công ty nước ngoài (nếu họ sở hữu bất động sản).

Nếu chúng ta tương quan giữa phí được đề cập và các loại thuế suất mà chúng ta đã xác định ở đầu bài viết, thì chúng ta có thể phân loại chỉ số tương ứng là tương đối và cơ bản.

Thuế tài sản của công dân

Sự cần thiết phải nộp thuế tài sản được thiết lập bởi luật pháp của Liên bang Nga cũng liên quan đến công dân. Đặc biệt, nghĩa vụ này phải được thực hiện bởi các chủ sở hữu căn hộ, phòng và nhà ở. Thuế suất bất động sản đối với công dân do chính quyền thành phố quy định - trong khoảng 0, 1-0, 3% giá trị địa chính của nhà ở.

Đồng thời, cho đến năm 2019, hệ số giảm được áp dụng trong công thức tính các khoản thanh toán tương ứng để tạo điều kiện cho người dân thích ứng với gánh nặng thuế này. Ngoài ra, khi xác định số tiền phí tài sản cho công dân, các khoản khấu trừ được sử dụng dưới hình thức giảm diện tích nhà ở một số mét vuông nhất định và giảm giá trị địa chính theo tỷ lệ.

Theo cách phân loại mà chúng tôi đã lưu ý, thuế suất tài sản đối với công dân có thể được phân loại là tương đối và cơ bản. Khoản phí được đề cập được phân loại là địa phương. Thuế đất cũng thuộc loại này. Hãy nghiên cứu chi tiết cụ thể của nó.

Thuế đất

Cũng như thuế tài sản đối với công dân, mức phí được đề cập được ấn định trong các văn bản pháp luật của thành phố. Giá trị của chúng không thể vượt quá 1,5% khi nói đến đất: được sử dụng trong nông nghiệp, xây dựng nhà ở, cũng như các ngôi nhà nông thôn mùa hè và mảnh đất làm vườn. Đối với các loại đất khác, giá trị giới hạn của chỉ số là 0,3%.

Mức phí được đề cập có thể được phân loại là tương đối và cơ bản. Một số luật sư cho rằng chỉ số 0,3% là thấp hơn.

Những thay đổi trong luật thuế năm 2015

Vì vậy, ở Nga, nhiều loại phí và thuế suất tương ứng đã được phê duyệt. Năm 2015 được đặc trưng bởi hoạt động đáng chú ý của các nhà lập pháp trong việc điều chỉnh các chỉ số này - ở cấp độ này hay cấp độ khác trong việc điều chỉnh nghĩa vụ của người nộp thuế đối vớitrạng thái.

Có lẽ những điều chỉnh đáng chú ý nhất trong luật thuế đã ảnh hưởng đến phí tài sản mà công dân phải chuyển giao cho nhà nước. Trên đây, chúng tôi đã lưu ý rằng loại thuế này được tính dựa trên giá trị địa chính của nhà ở. Nhưng cho đến năm 2015, phí được xác định theo giá trị hàng tồn kho, thường thấp hơn nhiều.

Những thay đổi đáng chú ý cũng đặc trưng cho thuế vận tải. Thực tế là kể từ năm 2015, phí tương ứng đối với ô tô đắt tiền (từ 3 triệu rúp trở lên) được tính theo hệ số nhân. Do đó, năm mà thuế suất tương ứng được cải cách đáng kể là năm 2015. Chủ sở hữu những chiếc ô tô đắt tiền sẽ nộp thuế vận tải theo các tiêu chí khắt khe hơn.

Đề xuất:

Tăng thuế: lý do, luật, ngày có hiệu lực, danh sách các loại thuế, thuế suất và lợi ích

Hệ thống thuế là một nguồn quan trọng của ngân sách nhà nước, từ đó chi trả cho nhiều tổ chức và dịch vụ xã hội. Vào năm 2018, những thay đổi lớn đã diễn ra ở Nga: một số mức thuế tăng lên, và các loại thuế mới cũng xuất hiện. Bạn có thể đọc thêm về việc tăng thuế và nó sẽ ảnh hưởng như thế nào đến hạnh phúc của những người bình thường trong bài viết này

Các loại của Phân loại Nice: mã số, danh sách và bộ phân loại. Phân loại hàng hóa và dịch vụ quốc tế là gì?

Đối với việc đăng ký từng nhãn hiệu của các sản phẩm mới đang kinh doanh, Bảng phân loại Quốc tế về Hàng hóa và Dịch vụ được sử dụng. Ở giai đoạn đầu, người nộp đơn xác định hoạt động của mình thuộc thể loại nào. Trong tương lai, đây sẽ là cơ sở để thực hiện các thủ tục đăng ký và xác định số phí mà doanh nhân phải nộp

Thuế và các khoản nộp thuế - đó là gì? Phân loại, các loại, khái niệm và các loại

Hiện tại, hệ thống thuế là một tập hợp các loại thuế và phí được thiết lập theo luật hiện hành của Liên bang Nga, được đánh vào ngân sách của các cấp khác nhau. Hệ thống này dựa trên các nguyên tắc do luật cung cấp. Chúng ta hãy xem xét chi tiết hơn các vấn đề về thực chất, phân loại, chức năng và cách tính các khoản nộp thuế

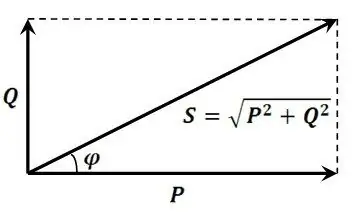

Công suất phản kháng là gì? Công suất phản kháng bù. Tính toán công suất phản kháng

Trong điều kiện sản xuất thực tế, công suất phản kháng có tính chất cảm ứng chiếm ưu thế. Doanh nghiệp lắp đặt không phải một công tơ điện mà là hai công tơ điện đang hoạt động. Và đối với việc sử dụng quá mức năng lượng được "đuổi" một cách vô ích qua các đường dây điện, các cơ quan hữu quan bị phạt không thương tiếc

Các loại thuế phí bảo hiểm là gì? Các loại phí bảo hiểm, các đặc điểm của thuế

Thưởng được thể hiện bằng sự khích lệ của những nhân viên đạt thành tích cao trong công ty. Bài báo cho biết phí bảo hiểm phải chịu những loại thuế nào, các loại phí bảo hiểm là gì và cũng như cách phân công chính xác của ban quản lý các doanh nghiệp khác nhau. Các quy tắc trả không chỉ thuế mà cả phí bảo hiểm cũng được liệt kê