2026 Tác giả: Howard Calhoun | [email protected]. Sửa đổi lần cuối: 2025-01-24 13:27:55

Trong bài viết này, chúng tôi sẽ coi đây là lãi suất thực tế.

Là một phần của phân tích một khoản vay (hoặc đầu tư), đôi khi rất khó xác định giá trị thực hoặc khả năng sinh lời của nó. Có những thuật ngữ khác nhau được sử dụng để mô tả tỷ lệ hoặc khả năng sinh lời. Ví dụ, chúng ta có thể nói về lợi suất phần trăm hàng năm, tỷ lệ hiệu quả và danh nghĩa, v.v. Trong số này, hữu ích nhất là lãi suất hiệu quả, cho thấy một bức tranh tương đối đầy đủ về chi phí đi vay. Để tính toán chúng, bạn cần phải nghiên cứu cẩn thận tất cả các điều kiện hiện có và thực hiện các phép tính đơn giản. Đầu tiên chúng ta hãy hiểu thuật ngữ kinh tế này có nghĩa là gì.

Định nghĩa - khái niệm này có nghĩa là gì?

Lãi suất thực tế là chi phí thực tế của khoản vay, có tính đến tất cả các khoản chi phí theo kế hoạch mà người đi vay sẽ phải chịu trong suốt thời gian sử dụng khoản vay. Loại này được sử dụng trong các ngân hàng với mục đíchđảm bảo rằng các tổ chức tài chính chuẩn bị các báo cáo phù hợp với các tiêu chuẩn quốc tế. Nó cung cấp cùng một mức lợi nhuận bằng cách phân bổ đồng đều chi phí và lợi nhuận cho toàn bộ thời kỳ trong suốt vòng đời của các công cụ tài chính. Lãi suất thực tế là số tiền được sử dụng cho các mục đích sau:

- Ghi nhận lợi tức trên một công cụ tài chính.

- Tính toán giá trị hiện tại của dòng tiền trong tương lai để tính toán sự suy giảm của tài sản tiền tệ.

- Định giá các công cụ tài chính được phân bổ theo nguyên giá (cho vay, ký quỹ, chứng khoán nợ).

Tính năng tính tỷ lệ hiệu quả

Lãi suất thực tế được tính như thế nào?

Nó được tính như sau:

- Xác định đường cơ sở cho dòng tiền.

- Thiết lập giá trị ghi sổ ròng khi ghi nhận ban đầu của một công cụ tiền tệ.

- Xác định dòng tiền dự kiến trong tương lai.

- Dự đoán thời gian của các dòng tiền sắp tới.

- Tính lãi suất thực tế.

- Tạo lịch trình ghi nhận thu nhập, trả nợ gốc (danh nghĩa) và lãi trên một công cụ tài chính.

- Kiểm tra tính đúng đắn của các phép tính.

Cách tính tỷ giá hiệu quả của ngân hàng bao gồm tất cả các khoản hoa hồng với các khoản phí do ngân hàng trả hoặc nhận. tính đếncũng như chi phí hoạt động, là một phần không thể thiếu trong lợi nhuận của công cụ tài chính.

Cách tính lãi suất hiệu quả? Có một công thức đặc biệt cho việc này.

Công thức tính tỷ lệ

Là một phần của việc tính toán loại kinh tế này, công thức sau được sử dụng:

Bây giờ hãy xem xét ý nghĩa của từng chỉ số này. Giá trị CFilà dòng tiền trong khoảng thời gian ti. Đối với ký hiệu Ref,, trong trường hợp này chúng ta đang nói về lãi suất thực tế trong khoảng thời gian tương ứng với đơn vị đo thời gian xuất hiện của các dòng tiền. tibáo cáo khoảng thời gian của giai đoạn xuất hiện dòng tài chính thứ i, được biểu thị bằng đơn vị biểu hiện của quỹ (ngày, tháng, năm).

Tùy theo thời gian ngân hàng ghi nhận lãi suất mà áp dụng mức lãi suất hiệu dụng hàng năm, hàng tháng hoặc hàng ngày. Giá trị hiện tại của các luồng công cụ tài chính dự kiến trong tương lai của ngân hàng được tính bằng cách sử dụng chỉ tiêu được xác định như một phần của sự ghi nhận ban đầu của loại tiền tệ này. Chênh lệch giữa giá trị ghi sổ (tức là giá đã phân bổ) và giá trị hiện tại của dòng tiền dự kiến trong tương lai của các công cụ tài chính được ghi nhận là thu nhập hoặc chi phí lãi.

Theo thứ tự thời gian của dòng tiền, phải có khoảng thời gian bằng 0 trong đó các khoản tiền được cung cấp hoặcđược ngân hàng nhận theo các điều khoản của công cụ tài chính CF0. Dòng tiền cho các kỳ bằng 0 bằng giá trị ghi sổ nếu công cụ tài chính được ghi nhận. Giá trị tại thời điểm ghi nhận ban đầu thường bao gồm giá trị hợp lý tại thời điểm ghi nhận và chi phí giao dịch tiền mặt.

Dòng tiền mà ngân hàng sẽ trả được đưa vào phép tính với giá trị "-", và những dòng tiền mà tổ chức tài chính sẽ nhận được đưa vào phép tính với dấu "+". Quy trình tính lãi suất hiệu quả được xác định một cách độc lập và việc tính toán được thực hiện bằng cách sử dụng phức hợp phần mềm và phần cứng riêng lẻ để tự động hóa các hoạt động ngân hàng khác nhau.

Công thức lãi suất hiệu quả là gì?

Công thức cho tỷ giá danh nghĩa

Bây giờ hãy xem xét công thức tính tỷ lệ hiệu quả dựa trên tiêu chí danh nghĩa. Chúng được tính theo sơ đồ đơn giản sau: r=(1 + i / n) ^ n - 1. Trong ví dụ trên, giá trị của r là lãi suất hiệu dụng, lần lượt, i là công cụ danh nghĩa và n cho biết số kỳ tính lãi mỗi năm. Sau đây là một ví dụ điển hình về lãi suất hiệu quả.

Tính

Xem xét một khoản vay có lãi suất kép thực tế là 5% hàng tháng. Theo sơ đồ hiện có, giá trị sau sẽ xuất hiện: r \u003d (1 + 0,05 / 12) ^ 12 - 1 \u003d 5,12%. Trong trường hợp đó,nếu lãi suất danh nghĩa 5% được tính hàng ngày, thì r=(1 + 0,05 / 365) ^ 365 - 1=5,13%. Về vấn đề này, người ta chú ý đến thực tế là lãi suất thực tế sẽ luôn cao hơn lãi suất tương đương danh nghĩa.

Đề xuất - máy tính trực tuyến đặc biệt

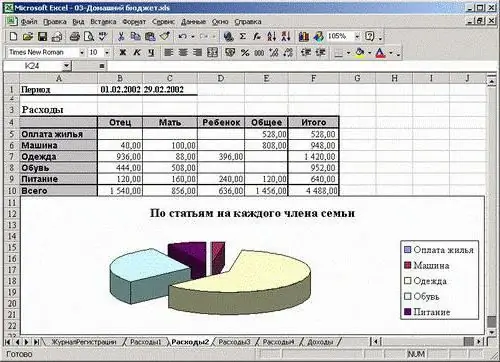

Trên World Wide Web, nếu cần, bạn có thể tìm thấy các máy tính trực tuyến đặc biệt để bạn có thể nhanh chóng tính lãi suất hiệu quả. Ngoài ra, trong một chương trình nổi tiếng và phổ biến trên toàn thế giới như Microsoft Excel, có một chức năng gọi là EFFECT, có thể tính toán tỷ lệ hiệu dụng cho các giá trị danh nghĩa đã cho. Ngoài ra, nhờ chức năng này, có thể xác định số kỳ tính lãi.

Đặc điểm lãi suất cho vay

Lãi suất hiệu dụng hàng năm được tính như thế nào?

Trong trường hợp khách hàng thấy rằng ngân hàng cung cấp cho anh ta 20% mỗi năm, điều này có nghĩa là anh ta sẽ trả quá số tiền này cho dịch vụ được cung cấp? Nhưng những giả định như vậy là sai lầm của nhiều người vay mượn hiện đại.

- Trước hết, chúng ta đang nói về tỷ lệ sẽ được tính trên số nợ còn lại tương ứng với số tháng trong năm.

- Ngoài ra, nếu khoản vay được phát hành, chẳng hạn trong ba năm, thì tỷ lệ 20% này sẽ được áp dụng cho từng 12 tháng trả nợ riêng (với điều kiện không áp dụng trả nợ trước hạn).

- Trong số những thứ khác, nó không phản ánh bản chất thực sự của việc thanh toán quá mức, mà là hành độngchỉ một công cụ tài chính được thiết kế để tính toán nợ.

Tiền lãi hàng năm không tính đến các khoản hoa hồng và khoản thanh toán khác nhau, cũng được quy vào khoản vay của ngân hàng. Cần nhấn mạnh rằng lãi suất thực tế là một công cụ tài chính được sử dụng để tính toán khoản chi trả thực tế. Đôi khi nó được gọi là TFR, nghĩa là toàn bộ chi phí của khoản vay. Trong trường hợp tỷ lệ hàng năm không phản ánh tình hình thực tế của việc trả quá mức, thì người đi vay cần lưu ý điều gì? Lãi suất thực tế bao gồm những gì? Tỷ lệ này hoàn toàn tính đến tất cả các chi phí của người đi vay liên quan đến việc nhận được bất kỳ loại khoản vay nào, ví dụ:

- Giảm hoa hồng khi phát hành khoản vay.

- Giữ lại tiền để hỗ trợ giao dịch.

- Phí mở và duy trì tài khoản.

- Phần trăm cho dịch vụ tiền mặt, v.v.

Phí khác

Ngoài hoa hồng tiêu chuẩn, các tổ chức ngân hàng còn tính các khoản phí khác vào lãi suất thực tế của các khoản vay, tùy thuộc vào hình thức cho vay tài chính. Ví dụ: trong trường hợp một khoản vay được phát hành với một tài sản thế chấp dưới dạng bất động sản hoặc phương tiện giao thông, thì CPS cũng bao gồm chi phí của một tổ chức tài chính để đánh giá tài sản thế chấp.

Tại đây bạn cũng có thể bao gồm các dịch vụ của công chứng viên, cần thiết như một phần của một số giao dịch tín dụng. Trong trường hợp người vay kết nối với các chương trình bảo hiểm khác nhau(tính mạng, khuyết tật, trong trường hợp giảm, bảo vệ tài sản thế chấp, v.v.), thì chi phí của các dịch vụ liên quan cũng được phản ánh trong CPS. Đúng vậy, những khoản tiền này được gửi để thanh toán cho các dịch vụ không phải của chính tổ chức ngân hàng mà là của các công ty bảo hiểm.

Khoản vay nào không được bao gồm trong toàn bộ chi phí?

Tỷ lệ này không tính đến các khoản tiền phạt khác nhau mà đôi khi được áp dụng cho người vay trong trường hợp vi phạm các thỏa thuận cho vay. Điều này không bao gồm phí thanh toán hàng tháng. Quy mô của các khoản thanh toán này đơn giản là không thể dự đoán được hoặc chúng có thể hoàn toàn không tồn tại. Trong trường hợp đó là khoản vay tiền mặt với số tiền được ghi có vào thẻ nhựa hoặc thẻ tín dụng, thì hoa hồng cho việc chuyển tiền mặt sẽ không được tính vào lãi suất thực tế.

Tại sao người vay cần xác định lãi suất hiệu quả?

Hãy bắt đầu với thực tế là, theo luật, mỗi tổ chức tài chính, bắt đầu phát hành các khoản vay, có nghĩa vụ thông báo cho khách hàng về PSK. Đúng như một quy luật, mọi thứ diễn ra hoàn toàn khác trong thực tế, người đi vay nhầm tưởng rằng lãi suất hàng năm đóng vai trò là chỉ số cơ bản của việc thanh toán quá mức, và các tổ chức ngân hàng không vội vàng tiết lộ số tiền có hiệu lực.

Nếu ngân hàng không báo trước tỷ giá có hiệu lực, thì người vay nên tự hỏi về giá trị của nó. Biết được lãi suất thực tế của khoản vay giúp khách hàng có thể đánh giá một cách khách quan các ưu đãi hiện có. Một ngân hàng có thể đưa ra mức lãi suất hàng năm là 15%, nhưng đồng thời giá trị của TIC sẽ bằng 40% và ví dụ:cung cấp lãi suất hàng năm là 25%, nhưng đồng thời hiệu quả của nó sẽ là 30%.

Trước khi vay tiền, nhất thiết phải hỏi tổ chức ngân hàng để tính toán tỷ giá hiệu quả, đây là chỉ báo thực tế duy nhất về việc thanh toán quá mức.

Kết

Như vậy, lãi suất thực tế là số tiền mà các dòng thu hoặc thanh toán dự kiến trong tương lai trong vòng đời dự kiến của một công cụ tài chính được chiết khấu vào giá trị ghi sổ của khoản tiền tương ứng.

Đề xuất:

Cách tính số ngày nghỉ phép chưa sử dụng khi nghỉ việc? Tính số ngày nghỉ phép chưa sử dụng khi nghỉ việc

Bạn phải làm gì nếu bạn nghỉ việc và không có thời gian để nghỉ ngơi trong thời gian làm việc? Bài viết này thảo luận về câu hỏi tiền bồi thường cho kỳ nghỉ chưa sử dụng là gì, cách tính số ngày nghỉ chưa sử dụng khi nghỉ việc, những điều bạn cần lưu ý khi xử lý hồ sơ và các câu hỏi liên quan khác

Căn hộ không phải nhà ở: định nghĩa pháp lý, các loại mặt bằng, mục đích của chúng, các văn bản quy định trong quá trình đăng ký và các đặc điểm của việc chuyển các căn hộ sang khô

Bài báo xem xét định nghĩa của cơ sở không phải là nhà ở, các đặc điểm chính của nó. Lý do cho việc mua lại căn hộ ngày càng phổ biến với mục đích chuyển sang các cơ sở không phải nhà ở sau này được tiết lộ. Mô tả các tính năng của dịch thuật và các sắc thái có thể phát sinh trong trường hợp này được trình bày

Gửi tiền bằng vàng: tính năng, điều kiện, lãi suất và khuyến nghị

Có rất nhiều lựa chọn để đầu tư tiền mặt miễn phí. Cùng với chứng khoán rủi ro, thị trường ngoại hối, quỹ tương hỗ, còn có tiền gửi ngân hàng phi rủi ro, chứng chỉ tiết kiệm. Các tổ chức tín dụng cũng cung cấp tiền gửi bằng vàng cho khách hàng của họ

Tổ chức thanh toán bù trừ là Tổ chức thanh toán bù trừ: định nghĩa, chức năng và tính năng của các hoạt động

Bài viết thảo luận về hoạt động của các tổ chức thanh toán bù trừ và thực chất chức năng của các cơ cấu đó. Cũng cần chú ý đến các hạn chế hiện có trong khuôn khổ thanh toán bù trừ

Thu nhập và chi phí của gia đình - các tính năng và khuyến nghị tính toán

Duy trì ngân quỹ gia đình không phải là một câu hỏi dễ dàng. Bạn cần biết cách thực hiện đúng thao tác này. Điều gì có thể giúp đỡ? Làm thế nào để lập ngân sách? Làm thế nào để tiết kiệm và thậm chí tích lũy nó? Tất cả những bí mật của quá trình này được trình bày trong bài báo